Разработка системы мониторинга оценки бизнеса промышленного предприятия

Введение

Психологи утверждают, что к сорока

годам человек, как минимум, трижды делает попытку самому себе ответить на

вопрос: «В чем смысл жизни?». Одна из философских школ уверяет, что

говорить о смысле жизни можно только, допустив бесконечность жизни. И тогда

смысл — это самосовершенствование человека. А если вся жизнь человека — его

бизнес? Для чего он занимается бизнесом? В чем тогда смысл его жизни? Может

быть, в создании совершенного бизнеса. А как тогда определить меру совершенства

бизнеса? Попытаемся ответить на эти вопросы. «Люди идут в бизнес, чтобы

заработать денег для удовлетворения в первую очередь собственных потребностей,

— так ответил на поставленный вопрос один бизнесмен. — Мне со студенческой

скамьи запомнилось, что труд создает прибавочную стоимость, которую присваивает

не тот, кто трудился. Это значит, что любой наемный работник имеет некоторый

потолок возможного заработка, выше которого он прыгнуть не сможет. Мне всегда

хотелось, чтобы созданная мной прибавочная стоимость мне же и доставалась.

Организуя бизнес, ты берешь на себя все риски, а также дополнительную

ответственность и перед государством, и перед людьми, которым ты дал работу.

Поэтому вполне справедливо, что твоя прибыль должна быть выше. Но со временем

удовольствие просто от получения прибыли уменьшается. Интереснее становится сам

процесс зарабатывания денег и его эффективность. Становится важно, каким бизнесом

ты занимаешься, какую пользу он несет людям и стране. Мне важно, например,

чтобы мой бизнес строился не на распродаже ресурсов страны. Я получаю прибыль,

действительно удовлетворяя потребности людей».Трудно спорить с тем, что бизнес

ведется ради денег, ради прибыли. Эту точку зрения поддерживает и известное

определение предпринимательской деятельности как деятельности, направленной на

извлечение прибыли. Но можно ли считать прибыль единственной и главной целью

бизнеса? Западная теория управления видит смысл бизнеса, т. е. его самую

главную стратегическую цель в повышении доходов собственников.В современной России развивающиеся

рыночные отношения предъявляют высокие требования к предприятиям, стремящимся

развиваться в сложной конкурентной среде. Собственник или управляющий

прикладывает значительные усилия по развитию своего предприятия, а также

поддержанию его на заданном уровне доходности. И рано или поздно руководитель

предприятия (бизнесмен, предприниматель) сталкивается с проблемой оценки своего

бизнеса. Причин для этого много, главная – не зная стоимость почти невозможно

принимать взвешенные решения по реализации прав собственника, так как именно

стоимость компании наиболее полно отражает результаты ее деятельности.Как показывает практика, увеличение

стоимости для акционеров не противоречит долгосрочным интересам других

заинтересованных сторон. Успешно действующие компании создают сравнительно

больше стоимости для всех участников — потребителей, работников, правительства

(через выплачиваемые налоги) и поставщиков капитала. Для института собственника

во всех развитых странах основной вопрос — какова действительная стоимость его

акций. Анализ стоимости акций — это необходимый элемент развития производства.

При планировании деятельности любого предприятия необходимо определять

стоимость его акций и перспектив ее повышения. Стоимость акций тесно связана со

стоимостью компании. И этой стоимостью можно и нужно управлять. А это

предполагает анализ всех принимаемых решений с позиций их влияния на стоимость

фирмы.В свою очередь в определении и

управлении стоимостью бизнеса заинтересовано и само предприятие. Для этого ему

нужны финансовые ресурсы, а возможных источников всего два: собственный капитал

и заемный. Чтобы увеличить собственный капитал, нужно доказать потенциальному

акционеру свою инвестиционную привлекательность. Известно, что любой инвестор

вкладывает средства не в проект, не в предприятие, а в свои будущие доходы.

Следовательно, стратегической целью менеджмента является увеличение стоимости

акций или, иначе говоря, стоимости предприятия.Теперь посмотрим на кредитора, для

которого главными являются следующие вопросы: какие риски он понесет,

предоставив предприятию кредит, и как эти риски соотносятся с его

предполагаемым доходом. Поэтому для него, наряду с кредитной историей

предприятия, интерес представляют и данные о прямых и косвенных доходах

собственников, так как вся эта информация вместе позволяет судить о том,

насколько эффективно предприятие ранее использовало предоставленные ресурсы, т.

е. как прирастал вложенный в предприятие капитал. Если на предприятии

поставлена система управления затратами, оптимизированы запасы, высокая

собираемость дебиторской задолженности и предприятие работает стабильно, то

риски кредитора относительно невелики, а значит, и процентная ставка тоже.Научная новизна данной работы

заключается в том, что расчет стоимости ОАО Мелеузовского пищевого комбината

«Пимеко» и разрабатываемая система мониторинга оценки бизнеса, предоставляет

новый подход в управлении предприятием, в объективном контроле и управлении

рыночной стоимостью компании (или любым пакетом ее акций), в прогнозировании

развития предприятия. В свою очередь прогнозы, охватывающие все ключевые

факторы стоимости предприятия – внутренние и внешние, дадут руководителям и

всем заинтересованным лицам полный набор информации и позволят повысить

эффективность деятельности предприятия. Ведь знание стоимости бизнеса,

наблюдение и управление стоимостью бизнеса поможет в решении следующих

вопросов:·

Повышение

эффективности управления предприятием;·

Обоснование

инвестиционного решения;·

Разработка

плана развития предприятия;·

Реструктуризация

предприятия (ликвидация, слияние, поглощение, выделение и т.д.);·

Определение

текущей рыночной стоимости предприятия в случае его частичной или полной

продажи, при выходе одного или нескольких участников из обществ и т.д.;·

Определение

стоимости ценных бумаг предприятия, паев, долей в его капитале в случаях

проведения различного рода операций с ними;·

Определение

кредитоспособности предприятия и величины стоимости залога при кредитовании;·

Выявление

реальной рыночной стоимости имущества при проведении страховых операций;·

Налогообложение

предприятия (при определении налогооблагаемой базы необходимо провести

объективную оценку предприятия);·

Определение

величины арендной платы при сдаче бизнеса в аренду;·

Эмиссии

акций обществом и др.Данная работа ставит перед собой

следующие цели: произвести оценку стоимости предприятия и на основе полученных

данных определить потенциал роста стоимости предприятия с учетом возможных

рисков, связанных с изменениями внутренних и внешних факторов, разработать

систему мониторинга оценки бизнеса, применение которой будет способствовать

усилению позитивных моментов в деятельности исследуемого предприятия. Ведь не

знать, сколько стоит твое предприятие, — это сейчас тождественно непониманию

своего места на рынке и стратегических приоритетов развития. Менеджеры должны

уметь измерять стоимость своих компаний и управлять ею. Стоимость и ее оценка

сегодня важнее, чем когда-либо, но концепция стоимости бессмысленна и

бесполезна, если стоимость нельзя измерить и увеличить.А раз увеличение стоимости

предприятия — цель управления и объект планирования, то нужно уметь определять

ее количественно. Эта задача решается в рамках системы мониторинга оценки

бизнеса, которая в свою очередь тесно взаимосвязана со всеми без исключения

аспектами менеджмента: маркетингом, управлением ассортиментом, управлением

затратами, инвестиционной и финансовой политикой, налоговым планированием,

управлением активами и т. д. В конечном итоге, мерой совершенного, а значит

эффективного бизнеса, является не ликвидность или рентабельность и даже не

величина прибыли, а увеличение его «цены». Это значит, что грамотно

управляемое предприятие со временем увеличивает свою стоимость, и

следовательно, растут и доходы его собственников. А это, в свою очередь, должно

радовать всех. Ведь все мы помним, что наша цель — самосовершенствование, а

смысл бизнеса — через увеличение доходов собственников к увеличению доходов

предприятий и росту богатства страны.Глава 1. Оценка бизнеса как неотъемлемая часть рынка

финансовых услуг и инструмент эффективного управления стоимостью

1.1

Предмет и цели оценки бизнеса

Оценка бизнеса – акт или процесс выработки заключения или расчета

стоимости бизнеса или предприятия либо доли в них. Оценка бизнеса наиболее

актуальна для растущих компаний, активно развивающих новые направления

деятельности. Оценка поможет правильно ориентироваться в многообразии новшеств

и усовершенствований, внедряемых в бизнес. В то же время, эволюция бизнеса

требует инвестиций, которые, в свою очередь, должны финансироваться.

Привлечение инвесторов — сложный процесс, требующий максимальной информационной

ясности. Информация, поданная инвестору в формате оценки бизнеса, наиболее

точно удовлетворяет его запросам.

Оценка бизнеса на сегодняшний день — это один из наиболее технологичных и

наукоёмких видов консалтинга. В ходе оценочных работ консультант буквально погружается

в бизнес. Проведение оценки требует досконального изучения рынков, на которых

оперирует предприятие, понимания специфики организационного устройства

предприятия, тесного знакомства со всеми без исключений звеньями выстроенной

бизнес — цепочки. Технология оценки основывается на поиске ответа на три

главных вопроса:·

Сколько стоило бы

воссоздание вашего бизнеса «с нуля», включая формирование

интеллектуального капитала (торговых марок, деловой репутации) и завоёванной

конкурентной позиции?·

Сколько стоит ваш

бизнес с учётом известной стоимости бизнесов, аналогичных вашему?·

Во сколько

оценивается ваш бизнес, если учесть доходы, которые он вам принесёт в будущем,

затраты, требуемые им, а также риск, сопутствующий получению доходов?Таким образом, оценка бизнеса показывает, как создается и из чего

складывается ценность компании. Результат оценки бизнеса является основой для

принятия решений операционного характера, так как владельцы и менеджеры

получают в руки инструмент управления стоимостью предприятия. Каждое

подразделение и каждое звено бизнес — цепочки в отчёте рассматривается на

предмет вклада в создание ценности всего бизнеса. Зная, каковы ключевые

операторы ценности, а также схемы их действия, менеджеры имеют возможность

регулировать процесс создания ценности, следя за его интенсивностью.

Одновременно владельцы и менеджеры бизнеса, имеющего несколько подразделений,

получают ключ к сопоставлению их эффективностей в плане влияния на общую

ценность бизнеса.Стоимость компании – важнейший финансовый показатель бизнеса и важнейшей

целью любого бизнеса является создание стоимости. К переходу к философии

бизнеса, построенной на стоимостном мышлении, готовы сегодня многие. Ведь

большинство предприятий уже сталкивались с оценкой элементов имущественного

комплекса. А именно оценка, но только бизнеса, служит первым шагом к созданию

системы управления стоимостью компании.В оценке каждый найдет то, что ему по вкусу

Оценка как процесс определения стоимости прав собственности на тот или иной

объект известна давно. В России по мере становления рыночных отношений

ситуации, в которых становится необходимым проведение оценки, стали возникать

значительно чаще. В первую очередь бурный рост рынка недвижимости вызвал спрос

на оценку ее рыночной стоимости. Затем развитие кредитных, страховых и арендных

отношений, купля-продажа промышленной недвижимости, а также машин и

оборудования, разработка бизнес-планов инвестиционных проектов, банкротство,

слияние и разделение предприятий, аукционы и конкурсы по продаже пакетов акций

предприятий и масса других ситуаций, возникающих в хозяйственной практике,

сформировали потребность в достоверной оценке тех или иных объектов

собственности в каждом конкретном случае. Но до недавнего времени оценка

рассматривалась в отрыве от целей и задач стратегического управления и

финансового менеджмента. Более системный взгляд на оценку, как на инструмент

управления финансами и повышения эффективности компании стал появляться у

руководителей относительно недавно. Рассказывает Илья Давыдов, директор фирмы

«Оценка и экспертиза собственности: »Сначала большинство

руководителей видели в оценке только инструмент снижения налогооблагаемой базы

по налогу на имущество. Это и было главной просьбой, адресованной ко всем

оценщикам, как только было разрешено привлекать экспертов к бухгалтерской

переоценке. Затем руководители начали смотреть на оценку шире. Некоторых к

этому подвигли размышления, что уменьшение налога на имущество может

сопровождаться увеличением налога на прибыль. А, следовательно, нужно решить,

какой вариант больше устраивает. Очень часто именно это заставляло задуматься о

долгосрочных целях предприятия».Оценке стоимости бизнеса, как и

любому другому научно-практическому направлению человеческой мысли свойственно

наличие специфической терминологии. Поэтому необходимо начать с определения

используемых далее терминов, что должно позволить всем общаться на «одном

языке».Поскольку в России оценка бизнеса только начинает развиваться, то вполне

естественным является отсутствие консенсуса в используемой терминологии. У

каждого автора своя терминология, свои выводы по тому или иному вопросу в

оценке бизнеса.В такой ситуации существует единственно возможный путь

для нахождения общего языка — использование некоторого стандарта терминов. И

тут можно пойти по двум направлениям:1.

Использовать

российские специальные стандарты;2.

Использовать

иностранный накопленный опыт в оценке бизнеса.Вероятно, предпочтительным является второй путь,

поскольку он позволит сократить временные затраты и позволит общаться на одном

языке с западными коллегами. Более того, российские стандарты не являются

специфичными для оценки бизнеса, они написаны для оценки имущества в целом.Наибольший методический интерес, при рассмотрении оценки бизнеса,

представляют ставшие концентрацией американского опыта стандарты BSV

Американского Общества Оценщиков (ASA). Вот основные определения:·

Оценка

(appraisal, valuation) — акт или процесс определения стоимости.·

Оценка бизнеса

(business valuation) — акт или процесс подготовки заключения или определения

стоимости предприятия или доли акционеров в его капитале.·

Оценщик бизнеса

(business appraiser) — лицо, которое благодаря полученному образованию и

специальной подготовке, а также накопленному опыту квалифицирован как

специалист, который правомочен производить оценку предприятия и/или его

нематериальных активов.·

Оцененная

стоимость (appraised value) — стоимость согласно мнению или определению

оценщика.·

Стоимость

действующего предприятия (going concern value) — стоимость функционирующего

предприятия или доли акционеров в его капитале.·

Балансовая

стоимость (book value) — разница между общей стоимостью активов (за вычетом

износа, использованных ресурсов и амортизации) и общей суммой обязательств, в

соответствии с данными баланса. Является синонимом чистой балансовой стоимости

(net book value), чистой стоимости (net worth) и акционерного капитала

(shareholder’s equity).·

Обоснованная

рыночная стоимость (fair market value) — цена, по которой совершается акт

купли-продажи, когда обе стороны заинтересованы в сделке, действуют не по

принуждению и обладают достаточно полной информацией об условиях сделки и

считают их справедливыми.·

Гудвилл,

«доброе имя» фирмы (goodwill) — нематериальные активы компании,

которые складываются из престижа предприятия, его деловой репутации,

взаимоотношения с клиентурой, местонахождения, номенклатуры производимой

продукции и др. Эти факторы отдельно не выделяются и/или не оцениваются в

отчетности предприятия, но служат реальным источником прибыли.·

Подход к оценке

стоимости (appraisal approach) — общий способ определения стоимости, в рамках

которого используется один или более методов оценки.·

Метод оценки

стоимости (appraisal method) — способ определения стоимости, который

варьируется в зависимости от подхода к оценке стоимости.·

Процедура оценки

стоимости (appraisal procedure) — операции, способы и технические приемы при выполнении

этапов метода оценки стоимости.Оценка бизнеса является функцией (деятельностью),

которую в разных ситуациях часто приходится осуществлять в рыночной экономике.

Ею необходимо заниматься и при оценке подлежащего продаже предприятия –

банкрота, и при определении того, на какую сумму нормально работающее открытое

акционерное общество имеет право выпустить новые акции.Существуют два предмета оценки бизнеса:

·

Оценка бизнеса,

которая может основываться (но не обязательно) на оценке имущества предприятия;·

Оценка

бизнес-линий как совокупности прав собственности, технологий и активов,

обеспечивающих ожидаемые с некоторой вероятностью будущие доходы [9, с.5].Эти предметы в принципе альтернативны, и в тоже время

взаимодополняющи. Тем не менее, в рыночной экономике, где решающим является

выгодное дело, а не просто фирму, преобладающим среди них выступает оценка

бизнеса как оценка соответствующих бизнес-линий.Переход к рыночным отношениям дал

сильный толчок для роста типов и числа компаний, способствующих стабилизации

экономики России. Не последнее место в этом занимают недавно появившиеся

компании, специализирующиеся на оценке всевозможных видов собственности,

предлагаемых на рынке. Основные из них: бизнес, недвижимость, интеллектуальная

собственность.Главная задача оценки — оценить имущественные права

владельца (рыночную стоимость), для возможной последующей передачи этих прав.

При чем, передача прав может быть, как возмездной, так и безвозмездной. В обоих

случаях владелец (продавец), также как и покупатель (получатель), будет иметь

информацию о прибыли или убытке от продажи/покупки (передачи/получении)

собственности. Помимо упомянутой рыночной стоимости, существуют и другие виды

стоимости, такие как: страховая, инвестиционная, стоимость частичных имущественных

прав и т.п., для определения которых в настоящее время прибегают к услугам

оценщиков [9, с.10 ].Бизнес с точки зрения оценщика — это совокупность недвижимости, активов,

знаний и опыта трудового коллектива, имиджа предприятия, а также организация нормального

их совместного функционирования.Прежде чем приступать к обсуждению подходов и методов,

применяемых в процессе оценки бизнеса необходимо четко понимать, что весь

процесс оценки напрямую зависит от причин ее побудивших и целей ею

преследуемых. При этом один и тот же объект на одну дату обладает разной

стоимостью в зависимость от целей его оценки, и стоимость определяется

различными методами.Определим, для каких целей может проводиться оценка

бизнеса, а затем выясним причины такого различия. Можно выделить следующие цели

оценки бизнеса со стороны различных субъектов (Таблица 1.1).Таблица 1.1

Цели оценки бизнеса у субъектов хозяйствования

|

Субъект оценки |

Цели оценки |

| Предприятие как юридическое лицо | Обеспечение экономической безопасности |

Разработка

|

|

| Выпуск акций | |

| Оценка эффективности менеджмента. | |

| Собственник | Выбор варианта распоряжения собственностью |

| Составление объединительных и разделительных балансов при реструктуризации |

|

| Обоснование цены купли-продажи предприятия или его доли | |

| Установление размера выручки при упорядоченной ликвидации предприятия |

|

| Кредитные учреждения | Проверка финансовой дееспособности заемщика |

| Определение размера ссуды, выдаваемой под залог | |

| Страховые компании | Установление размера страхового взноса |

| Определение суммы страховых выплат | |

| Фондовые биржи | Расчет конъюнктурных характеристик |

| Проверка обоснованности котировок ценных бумаг | |

| Инвесторы | Проверка целесообразности инвестиционных вложений |

| Определения допустимой цены покупки предприятия с целью включения его в инвестиционный проект |

|

Государственные

|

Подготовка предприятия к приватизации |

| Определение облагаемой базы для различных видов налогов | |

| Установление выручки от принудительной ликвидации через процедуру банкротства |

|

| Оценка для судебных целей |

Мы видим, насколько различны цели оценки. А теперь

представим, может ли стоимость приобретения предприятия для реализации

инвестиционного проекта быть равной стоимости принудительного банкротства, или

суммарная стоимость акций реальной стоимости бизнеса по его активам? Да может,

но только в очень редких случаях.

В действительности искомая стоимость бизнеса будет

коррелироваться с целью проводимой оценки через саму стоимость. Так как

различные цели оценки предполагают поиск различного вида стоимости.

Всего выделяется два источника формирования дохода при

использовании предприятия: доход от деятельности предприятия и доход от

распродажи активов.

Соответственно этому выделяется два вида стоимости:

1.

Стоимость

действующего предприятия. Это стоимость, отражающая первый источник дохода, предполагает, что

предприятие продолжает действовать и приносить прибыль.

2.

Стоимость

предприятия по активам. Это стоимость, отражающая второй источник дохода, предполагает, что

предприятие будет расформировано или ликвидировано, т.е. предприятие

оценивается поэлементно.

Основными факторами, определяющими рыночную стоимость предприятия,

являются: настоящая и будущая прибыль, время получения доходов, затраты на

создание подобного предприятия, соотношение спроса и предложения на аналогичные

объекты, риск получения доходов, степень контроля над бизнесом и ликвидность

активов. Все перечисленные факторы должны учитываться при выборе подходов

оценки стоимости предприятия.

Следующим шагом после выявления целей является выбор

подходов и методов оценки стоимости компании.

1.2 Основные

подходы и методы оценки стоимости компании

В теории и практике оценки бизнеса традиционно

существует определенная классификация подходов к оценке бизнеса по используемым

исходным данным.

В международной профессиональной практике, которую

используют и российские оценщики, выделяют следующие три основных подхода для

оценки стоимости предприятия:

1.

Рыночный подход;

2.

Доходный подход;

3.

Затратный подход

(или на основе активов) [9, с.16].

Стандарт BSV-I дает следующее определение этим

подходам:

·

Рыночный подход —

общий способ определения стоимости предприятия и/или его собственного капитала,

в рамках которого используется один или более методов, основанных на сравнении

данного предприятия с аналогичными.

(сам подход регламентируется стандартом BSV-VI).

·

Доходный подход —

общий способ определения стоимости предприятия и/или его собственного капитала,

в рамках которого используется один или более методов, основанных на пресечете

ожидаемых доходов. Сам данный подход регламентируется стандартом BSV-VII.

·

Подход на основе

активов — общий способ определения стоимости предприятия и/или его собственного

капитала, в рамках которого используется один или более методов, основанных

непосредственно на исчислении стоимости активов предприятия за вычетом

обязательств.

Подход регламентируется стандартом BSV-IV.

Следует отметить, что ни один из перечисленных

подходов и методов не только не является взаимоисключающими, но и дополняют

друг друга.

Проводя выбор необходимых методов для проведения

процесса оценки бизнеса необходимо представлять преимущества и недостатки,

которые несет в себе каждый подход (Таблица 1.2).

Таблица 1.2

Преимущества и

недостатки подходов оценки бизнеса

Подход |

||||||

|

Рыночный |

Доходный |

Накопления активов |

||||

| Преимущества |

1 |

полностью рыночный метод |

1 |

единственный метод учитывающий будущие ожидания |

1 |

основывается на реально существующих активах |

|

2 |

отражает нынешнюю реальную практику покупки |

2 |

учитывает рыночный аспект (дисконт рыночный) |

2 |

Особенно пригоден для некоторых видов компаний | |

|

3 |

учитывает экономическое устаревание | |||||

| Недостатки |

1 |

основан на прошлом, нет учета будущих ожиданий |

1 |

трудоемкий прогноз |

1 |

часто не учитывает стоимость НМА и goodwill |

|

2 |

необходим целый ряд поправок |

2 |

частично носит вероятностный характер |

2 |

статичен, нет учета будущих ожиданий | |

|

3 |

труднодоступные данные |

3 |

не рассматривает уровни прибылей | |||

Когда выбор необходимых методов оценки состоялся, в

ход вступают расчетные процедуры. По окончанию процесса расчетов появляется 2-3

цифры (в зависимости от числа выбранных методов) отражающие стоимость

предприятия. Итоговая величина стоимости предприятия определяется одним из двух

базовых методов: математическим взвешиванием и субъективным (экспертным) взвешиванием.

При выборе удельного веса каждого оценочного метода учитываются следующие

факторы:

·

Характер бизнеса

и его активов;

·

Цель оценки и

используемое определение стоимости;

·

Количество и

качество данных, подкрепляющих каждый метод.

Вне зависимости от того, рассчитана ли стоимость

бизнеса методами, основанными на прогнозе на будущее, или же за основу берутся

ретроспективные данные, оценка бизнеса опирается на ряд ключевых переменных. Их

относительная важность может быть различной в зависимости от конкретной

ситуации, но на заключение о стоимости влияют такие внутренние переменные,

требующие корректировки, как:

1.

Размер

оцениваемой доли бизнеса (контрольная или миноритарная);

2.

Наличие

голосующих прав;

3.

Ликвидность доли

и/или бизнеса;

4.

Положения,

ограничивающие права собственности;

5.

Финансовое

положение оцениваемого объекта;

6.

И др.

Более того, сумма стоимостей всех отдельных пакетов

акций (долей бизнеса) может равняться, а может и отличаться от стоимости

предприятия в целом. В большинстве случаев сумма стоимостей отдельных пакетов

(долей) меньше стоимости всего предприятия, если бы оно было приобретено одним

покупателем. Этот факт объясняется тем, что владение предприятием, оцениваемым

как единое целое, сопряжено с иными правами и интересами, чем сумма всех

интересов, взятых на миноритарной основе.

1.2.1 Рыночный

подход в оценке стоимости бизнеса

Рыночный

(сравнительный) подход к оценке стоимости предприятий (активов) основан на

сравнении стоимости оцениваемого предприятия (актива) с ценами аналогов,

реализованными в фактических сделках на открытом рынке [9, с.77]. В рамках

рыночного подхода существуют следующие основные методы оценки:

—

метод

отраслевых аналогий;

—

метод

рынка капитала;

—

метод

сделок.

Метод

отраслевых аналогий основан на статистической связи между

стоимостью предприятия и показателями его финансово-хозяйственной деятельности,

носящей относительно устойчивый характер для предприятий одной отрасли

(подотрасли). Данный метод рекомендуется применять тогда, когда крайне

ограничено как время, отведенное на проведение оценки, так и возможность

получения данных о предприятии.

Основными

этапами оценки стоимости по методу отраслевых аналогий являются:

—

расчет

стоимости на базе чистых активов;

—

расчет

стоимости на базе выручки от реализации;

—

расчет

стоимости на базе чистой прибыли;

—

расчет

стоимости на базе дивидендов;

—

расчет

величины стоимости и диапазона стоимостей по методу отраслевых аналогий.

Оценка

стоимости на базе чистых активов производится в 3 этапа:

—

расчет

чистых активов, который проводится в соответствии с «Порядком оценки

стоимости чистых активов акционерных обществ», утвержденным приказами

Минфина РФ и Федеральной комиссии по ценным бумагам и фондовому рынку от

05.08.96 №71, 149.

—

расчет

балансовой стоимости пакета акций

—

расчет

рыночной стоимости пакета акций на базе чистых активов

Балансовая

стоимость пакета акций вычисляется по формуле:

| |

BV –

балансовая стоимость пакета акций

A – чистые активы

L – размер

оцениваемого пакета в процентах от уставного капитала

| |

После

определения балансовой стоимости рассчитывается стоимость пакета акций на базе

чистых активов, которая вычисляется по формуле:

PNA –

стоимость пакета акций на базе чистых активов

MA –

отраслевой мультипликатор «Капитализация/Чистые активы»

BV –

балансовая стоимость пакета акций

Метод

отраслевых аналогий включает также расчет стоимости на базе выручки от

реализации. Оценка стоимости на базе выручки от реализации не проводится для

предприятий, основной деятельностью которых является торговля.

|

Стоимость

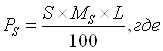

пакета акций на базе выручки от реализации вычисляется по формуле:

PS –

стоимость пакета акций на базе выручки от реализации

MS –

отраслевой мультипликатор «Капитализация/Выручка от реализации»

S –

выручка от реализации за год, берется из «Отчета о прибылях и убытках» (форма

№2, строка 010, графа «За отчетный период»).

L –

размер оцениваемого пакета в процентах от уставного капитала

Допускается

нулевое значение выручки от реализации. Нулевое значение стоимости пакета акций

рассматривается с точки зрения внесения вклада в средневзвешенную оценку

стоимости, прямого экономического смысла ему не придается.

|

Стоимость

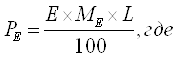

пакета акций на базе чистой прибыли вычисляется по формуле:

PE –

стоимость пакета акций на базе чистой прибыли

ME –

отраслевой мультипликатор «Капитализация/Чистая прибыль»

E –

чистая прибыль за год, берется из «Отчета о прибылях и убытках» (форма №2,

строка 140 – строка 150, графа «За отчетный период»).

L –

размер оцениваемого пакета в процентах от уставного капитала

|

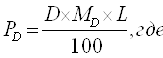

В

случае, если предприятие выплачивает дивиденды по своим акциям, то вычисляется

стоимость пакета акций на базе дивидендов по формуле:

PD –

стоимость пакета акций на базе дивидендов

MD –

отраслевой мультипликатор «Капитализация/Дивиденды»

D –

сумма дивидендов, объявленных за год

L –

размер оцениваемого пакета в процентах от уставного капитала

Допускается

нулевое значение суммы дивидендов, объявленных за год. Нулевое значение

стоимости пакета акций рассматривается с точки зрения внесения вклада в

средневзвешенную оценку стоимости, прямого экономического смысла ему не

придается.

Следующим шагом является расчет величины

стоимости и диапазона стоимостей. Предварительно

вычисляется средневзвешенная стоимость.

Метод

рынка капитала основан на сравнении цен на акции

предприятий-аналогов [15, с.147]. Основными этапами оценки стоимости по методу

рынка капитала являются:

—

выбор

предприятий-аналогов;

—

финансовый

анализ и сопоставление;

—

выбор

показателей сравнения;

—

сопоставление

показателей и расчеты стоимостей по мультипликаторам;

—

расчет

величины стоимости и диапазона стоимостей по методу рынка капитала.

При

отборе предприятий-аналогов необходимо учитывать следующие критерии

сопоставимости (с учетом наличия или доступности данных об отбираемом

предприятии):

—

отраслевая

принадлежность;

—

номенклатура

производимой продукции (работ, услуг);

—

объем

продаж;

—

производственные

мощности;

—

численность

персонала

При

наличии большого числа предприятий-аналогов критерии сопоставимости применяются

более жесткие критерии отбора. Если подходящие предприятия-аналоги, по которым

доступна информация, найти не удается, то допускается ослабление требования

сопоставимости в разумных пределах. Важным этапом является проведение

финансового анализа отобранных предприятий-аналогов для повышения

сопоставимости предприятий-аналогов путем исключения тех предприятий,

финансовые показатели которых существенно отличаются от показателей

оцениваемого предприятия [9, с.78].

Показатели,

которые могут быть отобраны для сравнения, разбиваются на следующие группы:

—

показатели

финансово-хозяйственной деятельности предприятия;

—

мультипликаторы.

Мультипликатором

называется отношение рыночной капитализации предприятия к показателю

финансово-хозяйственной деятельности предприятия.

Выбор

показателей сравнения индивидуален для каждой производимой оценки и зависит:

—

от

способа сопоставления показателей сравнения;

—

отраслевой

принадлежности оцениваемого предприятия;

—

наличия

или доступности данных о предприятиях аналогах.

Однако

в любом случае набор выбранных показателей сравнения должен содержать хотя бы

один мультипликатор.

Расчет

стоимости предприятия и пакета акций по методу рынка капитала зависит от

способа сопоставления показателей сравнения. Каждому способу сопоставления

показателей сравнения соответствует свой вариант метода рынка капитала.

Рекомендуется применять следующие варианты метода рынка капитала:

—

метод

рынка капитала на основе усреднения мультипликаторов;

—

метод

рынка капитала на основе трендовой связи;

—

метод

рынка капитала на основе «показателей риска»;

Если

рассчитана стоимость оцениваемого предприятия по единственному мультипликатору,

то стоимость предприятия по методу рынка капитала считается равной стоимости

предприятия по мультипликатору.

|

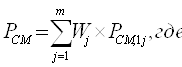

Если

рассчитано несколько стоимостей оцениваемого предприятия по мультипликаторам,

то стоимость оцениваемого предприятия по методу рынка капитала вычисляется как

средневзвешенная:

PCM

– стоимость предприятия по методу рынка капитала;

PCM,1j

– стоимость предприятия по мультипликатору j;

Wj –

весовой коэффициент для стоимости по мультипликатору .

Весовые

коэффициенты рассчитываются или определяются экспертным путем, исходя из

значимости мультипликатора для расчета рыночной капитализации. Возможно

использование равных весов.

Следующим

методом рыночного подхода является метод сделок, который основан на

сравнении стоимости сделок-аналогов с контрольными или монопольными пакетами

акций, т.е. сделок приведших к слиянию или поглощению предприятий. Основными

этапами оценки стоимости по методу сделок являются:

—

выбор

сделок-аналогов;

—

финансовый

анализ и сопоставление;

—

выбор

показателей сравнения;

—

сопоставление

показателей и расчеты стоимостей по мультипликаторам;

—

расчет

величины стоимости и диапазона стоимостей по методу рынка капитала.

—

внесение

поправок к расчетной стоимости.

—

Метод

сделок аналогичен методу рынка капитала. Основным отличием метода сделок от

метода рынка капитала является то, что метод сделок оценивает стоимость

контрольного или монопольного пакета акций, а метод рынка капитала оценивает

стоимость рядового пакета акций.

Все

этапы оценки по методу сделок, за исключением этапа «внесение поправок к

расчетной стоимости», выполняются аналогично этапам оценки по методу рынка

капитала.

—

После

сопоставления показателей и расчета стоимости, величина рассчитанной стоимости

может корректироваться.

1.2.2 Доходный

подход в определении стоимости предприятия

Доходный

подход к оценке стоимости предприятий (активов) основан на

оценке текущей стоимости будущих доходов, генерируемых предприятием (активом).

В рамках доходного подхода существуют следующие основные методы оценки:

—

метод

(прямой) капитализации будущего дохода;

—

метод

дисконтирования будущего дохода

| |

Метод

(прямой) капитализации будущего дохода основан на оценке

стоимости предприятия (активов) как частного от деления ожидаемого будущего

(годового) дохода на ставку капитализации:

PCI –

стоимость предприятия по методу капитализации будущего дохода

IN –

прогнозируемый будущий (годовой) доход

k –

ставка капитализации

Метод

(прямой) капитализации будущих доходов рекомендуется применять для оценки

предприятий (активов), генерирующих устойчивый поток постоянных или умеренно

растущих (с постоянным темпом роста) доходов [29, с. 185].

В

качестве будущего дохода могут использоваться: дивиденды, чистая прибыль,

денежный поток. Допускается также использование выручки от реализации, товарной

продукции, натуральных показателей, связанных с производственными мощностями и

объемами выпуска продукции. Фактически выбор различных видов дохода приводит к

различным вариантам (модификациям) метода капитализации будущего дохода: метод

капитализации дивидендов, метод капитализации чистой прибыли и т.д. В

результате рассчитывают средневзвешенную стоимость.

Оценочная

работа проводится по следующим этапам:

—

прогноз

будущего дохода;

—

определение

ставки капитализации;

—

расчет

стоимости по методу капитализации будущего дохода;

—

расчет

средневзвешенной стоимости и диапазона стоимостей в случае, если

капитализировались несколько видов будущего дохода;

—

внесение

поправок к расчетной стоимости. Поправки вносятся только в случае, если в

качестве дохода выбран показатель, отличный от дивидендов.

Возможны

два варианта прогнозирования будущего дохода. Выбирается ретроспективный

период, как правило, от 3 до 5 лет. В расчетах принимается, что номер года t

равен нулю для текущего (прогнозируемого) года.

|

1

вариант. Прогнозируемый будущий доход считается равным

средневзвешенному значению доходов за период ретроспективного анализа:

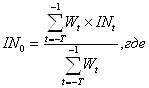

IN0 –

прогнозируемый будущий доход;

INt –

фактический доход за год t;

Wt –

весовой коэффициент года t;

T — длительность

ретроспективного периода в годах.

| |

2

вариант. Для прогнозирования будущего дохода делают допущение

о линейной зависимости дохода от года, а затем рассчитывают коэффициенты

линейной зависимости по методу наименьшей суммы квадратов отклонений:

a –

темп роста (падения) дохода;

T —

длительность

ретроспективного периода в годах;

IN0 –

прогнозируемый будущий доход;

INt–

фактический доход за год t.

Ставка

капитализации может быть определена следующими способами [23, с. 102]:

—

сопоставление мультипликаторов предприятий-аналогов;

—

корректировка ставки дисконтирования.

Для

определения ставки капитализации путем сопоставления мультипликаторов

предприятий-аналогов рассчитывается средневзвешенная (или среднее арифметическое)

соответствующих мультипликаторов. Ставка капитализации принимается равной

единице деленной на средневзвешенную (или среднюю арифметическую).

| |

Определение

ставки капитализации путем корректировки ставки дисконтирования возможно, если

в качестве будущего дохода выбраны дивиденды, чистая прибыль или денежный

поток. Ставка капитализации вычисляется по формуле:

k –

ставка капитализации;

r –

ставка дисконтирования;

g –

темп роста (падения) дохода.

После

определения прогнозируемого будущего дохода и ставки капитализации

рассчитывается стоимость предприятия по формуле:

![]()

PCI –

стоимость предприятия по методу капитализации будущего дохода;

IN –

прогнозируемый будущий (годовой) доход;

k – ставка

капитализации.

Если

для оценки стоимости применялись варианты метода капитализации будущего дохода

с различными видами будущего дохода, то вычисляется средневзвешенная стоимость

(предприятия и/или пакета акций) по формуле:

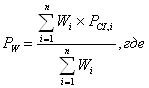

|

PW –

средневзвешенная стоимость;

PCI,i

– стоимость по варианту i метода капитализации будущего дохода;

Wi –

вес варианта i метода капитализации будущего дохода;

n –

общее число использованных вариантов метода капитализации будущего дохода.

Вес

каждого варианта метода капитализации будущего дохода определяется экспертным

путем, исходя из значимости вариантов.

Доходность функционирования действующего бизнеса имеет большое значение,

как для собственников, так и для инвесторов и учитывается при проведении

оценочных работ в целях определения стоимости бизнеса.

Существует несколько подходов к оценке доходности действующего

предприятия. Одним из них является метод, основанный на дисконтировании

денежного потока [9, с. 42]. Актуальность этого подхода обусловлена тем,

что управление денежным потоком играет огромную роль для всех сторон,

заинтересованных в эффективной деятельности компании, позволяет управлять

стоимостью действующего бизнеса, и позволяет повысить финансовую гибкость

компании. Денежный поток, в отличие от показателя чистой прибыли, позволяет

соотнести притоки и оттоки денежных средств с учетом износа и амортизации,

капиталовложений, дебиторской задолженности, изменения в структуре собственных

оборотных средств компании.

Расчет стоимости предприятия при применении данного метода осуществляется

следующим образом: анализируются и прогнозируются валовые доходы, расходы и

инвестиции, рассчитываются денежные потоки для каждого отчетного года,

определяется ставка дисконта, производится дисконтирование полученных денежных

потоков, рассчитывается остаточная стоимость (методом чистых активов, с помощью

определения ликвидационной стоимости активов или на основании модели Гордона),

суммируются текущие стоимости будущих денежных потоков и остаточная стоимость,

затем осуществляется корректировка и проверка полученных результатов.

Расчет стоимости предприятия можно выполнить на основе двух видов

денежных потоков: для собственного и инвестированного (бездолгового) капитала.

В случае расчета денежного потока для собственного капитала принимается во

внимание ценность полученной информации для управляющего компанией, т.к.

учитывается потребность предприятия в дополнительном привлечении финансовых

средств. Бездолговой денежный поток на практике используется инвесторами в

целях финансирования сделки слияния, поглощения или покупки компании с помощью

привлечения новых заемных денежных средств.

Денежный поток для собственного капитала рассчитывается как: Чистая

прибыль за период n + Износ (амортизационные отчисления за период n) —

Капиталовложения за период n + (-) изменение долгосрочной задолженности за

период n (прирост или уменьшение) — прирост собственных оборотных средств

Бездолговой денежный поток оценивается по аналогичной формуле, но в ней будут

отсутствовать прирост и уменьшение долгосрочной задолженности, причем, величина

бездолгового денежного потока увеличивается на величину процентных выплат,

скорректированных на ставку налогообложения.

Необходимо отметить, что прогноз денежных потоков осуществляется из

расчета ближайших 5 лет. В связи с тем, что вероятность отклонения от прогноза

достаточно велика, составляется спектр прогнозов — пессимистичный, наиболее

вероятный и оптимистический. Каждому прогнозу придается определенный вес и

рассчитывается средневзвешенная доходность. Как для собственного, так и для

заемного капитала денежный поток может быть номинальным (в ценах текущего

периода) или реальным (цены корректируются с учетом инфляции). Дисконтирование

денежного потока осуществляется на конец, и на середину года, необходимо

отметить, что предпочтительнее использовать дисконтирование на середину года

для получения более точных результатов.

При определении ставки дисконтирования следует учитывать, то что она

рассматривается как нижний предельный уровень доходности вложений, при котором

инвестор допускает возможность вложения своих средств в данную компанию,

учитывая, что имеются альтернативные вложения, предполагающие получение дохода

с той или иной степенью риска. В данном случае под риском понимается

вероятность несоответствия ожидаемых результатов от вложений фактически

полученным результатам, а так же вероятность потери собственности вследствие

банкротства предприятия, политических и других чрезвычайных событий. Соответственно,

чем выше риск, тем выше ставка дисконта. Таким образом, ставка дисконта

используется для определения суммы, которую заплатил бы инвестор сегодня

(текущая стоимость) за право получения ожидаемых в будущем поступлений.

Для расчета ставки дисконта используется несколько методик, наиболее

предпочтительными из которых являются: модель оценки капитальных активов CAMP и

модель суммирования. При расчете ставки дисконта для бездолгового денежного

потока используется модель средневзвешенной стоимости капитала.

Модель CAMP основана на том, что инвестору необходим дополнительный

доход, превышающий возможный доход от полностью застрахованных от риска ценных

бумаг, таких как правительственные облигации. Дополнительный доход является

компенсацией инвестору за инвестиции в рисковые активы. Модель служит для

определения необходимой нормы дохода на основании трех компонентов: номинальной

безрисковой ставки, средней доходности не ссудных операций в экономике и b —

(коэффициент, измеряющий систематические риски (примерами систематических

рисков могут служить появление излишнего числа конкурирующих объектов, введение

и действие каких либо ограничений и т.п.)) [33, с.162].

Модель суммирования предполагает корректировку нормы дохода

безрисковой ценной бумаги на премию за риск для данной компании. Премия за

риск прибавляется к очищенной от риска норме доходности и

рассчитывается на основе рисков, учитывающих размер и финансовую

структуру компании, диверсификацию производства и клиентуры, качество

управления и прочие риски.

Модель средневзвешенной стоимости капитала предполагает расчет ставки

дисконта на основании доли собственного капитала в финансировании (пассивах)

предприятия, индивидуальная ставки дисконта, определенная по методу цены

капитальных активов (по модели оценки капитальных активов) или по методу

кумулятивного построения ставки дисконта, доли заемных средств, ставки дисконта

на заемные средства (кредитная ставка по обязательствам компании), ставки

налога на прибыль.

После дисконтирования полученных денежных потоков необходимо определить

величину дохода от бизнеса в постпрогнозный период. При расчете необходимо

учитывать, что остаточная стоимость представляет собой текущую стоимость

денежного потока, получаемого после дискретного прогнозного периода и включает

в себя стоимость всех денежных потоков для всех периодов, которые остаются за

рамками данного прогнозного года. Как уже упоминалось, к расчету остаточной

стоимости можно подойти тремя способами. Остановимся более подробно на каждом

из них.

Метод оценки по стоимости чистых активов предполагает в качестве

остаточной стоимости использовать остаточную балансовую стоимость активов на

конец прогнозного периода. Очевидно, что данный метод не подходит для

рентабельного предприятия.

Метод оценки по ликвидационной стоимости предполагает расчет

ликвидационной стоимости активов на конец прогнозного периода. Американские

специалисты отмечают ряд факторов, под влиянием которых формируется

ликвидационная стоимость. К их числу относится низкая психологическая привлекательность

активов, большую роль играет внешний вид активов, так же на результат продажи

оказывают влияние отраслевые и территориальные факторы, т.к. продукция

развивающихся отраслей будет пользоваться большим спросом и, соответственно,

будет иметь большую цену, чем продукция отсталых отраслей и регионов.

Расчет ликвидационной стоимости осуществляется через следующие этапы:

осуществляется разработка календарного графика ликвидации активов предприятия

(разрабатывается с целью максимизации выручки от продажи активов предприятия с

учетом ликвидности активов), производится расчет текущей стоимости активов с

учетом затрат на их ликвидацию ( в состав затрат входят затраты по

налогообложению, страхованию, охране активов до их продажи, (дисконтируем по

повышенной ставке), выходные пособия и выплаты работникам предприятия,

управленческие расходы, в т.ч. консалтинговые услуги, например юриста, оценщика

и т.д., определяются величины обязательств предприятия. Величину текущей

скорректированной стоимости активов уменьшаем на величину обязательств

предприятия в результате получаем ликвидационную стоимость. Данный поход, так

же нельзя назвать полностью адекватным при оценке действующего рентабельного

предприятия.

Специалисты склоняются к расчету остаточной стоимости с помощью модели

Гордона [9, с. 66], которая предполагает что: в остаточный период величина

износа равна величине капитальных вложений, темпы роста в остаточный период

стабильны. Расчет осуществляется путем деления денежного потока в остаточный

(постпрогнозный) период на разность между ставкой дисконта и долгосрочными

темпами роста или путем деления денежного потока последнего прогнозного

периода, умноженного на темпы роста, увеличенные на единицу, и разностью между

ставкой дисконта и долгосрочными темпами роста.

После суммирования значений текущей стоимости будущих денежных потоков и

остаточной стоимости получаем величину, представляющую собой величину стоимости

предприятия, не включающую в себя стоимости избыточных активов, не принимающих

участия в формировании денежного потока. Данные активы подлежат отдельной

оценке, результат которой затем прибавляется к величине стоимости предприятия.

« Социальные» активы подвергаются тщательному анализу мотивы их

продажи, направления использования полученного дохода и последствия этого шага

для работников предприятия. Оцениваемая компания может иметь дефицит

собственного оборотного капитала и обязательства, связанные с проведением

природоохранительных мероприятий, в этом случае так же необходимо произвести

корректировку полученного результата.

Стоит заметить, что метод дисконтированного денежного потока дает оценку

стоимости собственного капитала на уровне контрольного пакета акций, в случае

определения стоимости миноритарного пакета открытого акционерного общества

вычитается скидка на неконтрольный характер, для закрытого акционерного

общества необходимо сделать скидку на неконтрольный характер и на недостаточную

ликвидность.

В целях полноты оценки действующего предприятия допускается не только

применение доходного подхода, основанного на дисконтировании денежных потоков,

но и использование рыночного (сравнительного) и затратного подходов. Это

позволяет избежать определенной доли субъективности и сделать оценку бизнеса

более точной.

Таким образом, суть метода дисконтированных денежных потоков состоит в

определении прогнозных денежных потоков конкретного предприятия, которые потом

дисконтируются по ставке дисконта, для определения текущей стоимости будущих

доходов.

В мировой практике этот метод используется чаще других, он точнее

определяет рыночную цену предприятия, в наибольшей степени интересует

инвестора, так как с помощью этого метода оценщик выходит на ту сумму, которую

инвестор готов заплатить, с учетом будущих ожиданий от бизнеса.

1.2.3 Сущность имущественного подхода в оценке

бизнеса

В соответствии с имущественным подходом в

качестве рыночной стоимости пакета акций принимается доля в оценочной стоимости

собственного капитала, определяемого, как рыночная стоимость совокупности

активов за вычетом текущей стоимости всех его обязательств. Однако, обычно в

рамках работы по оценке акций не проводится детальная оценка рыночной стоимости

каждого из объектов недвижимости, машин и оборудования, поскольку такая работа

потребовала бы неоправданно больших затрат времени и ресурсов. Кроме того,

правомерность имущественного подхода для работающих предприятий, занятых в

сфере производства, вызывает серьезные возражения, и в этих условиях чрезмерно

большие затраты на оценку чистых активов представляются неуместными [9, с.93].

Чтобы определить рыночную стоимость активов,

требуется провести комплексный анализ и оценку (желательно различными

способами) рыночной стоимости всех зданий, сооружений, передаточных устройств,

машин и оборудования, незавершенного строительства, корректировку дебиторской

задолженности и запасов. Основной составляющей в активах предприятия являются

здания, сооружения, машины и оборудование. Поэтому более подробно остановимся

на методах их оценки.

Разные

методы оценки имущественного подхода отличаются оценкой всех или только части

активов и наличием или отсутствием учета затрат на распродажу активов. Таким

образом, в рамках имущественного подхода выделяют следующие основные методы

оценки:

—

метод

накопления активов;

—

метод

ликвидационной стоимости

Метод

накопления активов основан на раздельной оценке всех

активов предприятия с последующим их суммированием и вычитанием обязательств

предприятия. Рекомендуется одновременное проведение инвентаризации имущества

предприятия на дату оценки.

При

оценки стоимости по методу накопления активов определяют стоимость земельных

участков, оценка стоимости зданий и сооружений, оценка объектов незавершенного

строительства, оценка оборудования, машин и механизмов, оценка производственных

запасов, оценка финансовых активов, оценка нематериальных активов, определение

текущих и долгосрочных обязательств предприятия [32, с.118].

Для

оценки стоимости земельных участков в России используют в основном

следующие методы: метод соотнесения (переноса); метод (техника) остатка для

земли; метод развития земельного участка

Метод

соотнесения (переноса) основан на использовании относительно устойчивого

соотношения между стоимостью земельного участка и его улучшений, характерного

для каждого страта рынка недвижимости. Для определения соотношения используются

цены продаж застроенных участков и стоимость улучшений (построек), которая

определяется отдельно (например, методами затратного или доходного подхода).

Применение метода соотнесения целесообразно при недостаточности сопоставимых

продаж свободных земельных участков.

Метод

(техника) остатка основан на оценке имущества с учетом

влияния отдельных факторов образования дохода. Метод (техника) остатка для

земли является вариантом метода (техники) остатка. Исходными данными

являются чистый операционный доход, приносимый земельным участком с

улучшениями, норма прибыли, стоимость улучшений, определенная методами

затратного подхода. Сначала определяется часть чистого операционного дохода,

приносимого улучшениями, путем умножения стоимости улучшений на ставку капитализации.

При этом ставка капитализации для улучшений определяется из нормы прибыли с

учетом изменения стоимости улучшений. Остальная часть чистого операционного

дохода, приносимая земельным участком, капитализируется в стоимость земельного

участка путем деления этого дохода на ставку капитализации для земли. При этом

ставка капитализации для земли обычно принимается равной норме прибыли.

Применение метода остатка для земли целесообразно при недостаточности

сопоставимых продаж свободных земельных участков.

Метод

развития (освоения) земельного участка представляет собой

упрощенную модель инвестиционного анализа варианта наилучшего использования

оцениваемой территории, не имеющей аналогов в сравнительных продажах, и

используется в случаях, когда необходимо оценить стоимость участка, пригодного

на разбиение на отдельные участки.

Для

оценки зданий и сооружений (объектов недвижимости) используются:

методы

оценки стоимости затратного, доходного и рыночного подходов.

При

этом затратный подход включает метод восстановительной стоимости и метод

стоимости замещения. Метод восстановительной стоимости основан на оценке

затрат на воспроизводство точной копии объекта, даже если имеются более

экономичные аналоги [33,с.257]. При определении полной восстановительной стоимости

в зависимости от наличия информации используют следующие способы:

—

сметный способ, по которому расчет стоимости объекта недвижимости заключается в

составлении объектных и сводных смет строительства оцениваемого объекта, как

если он строился вновь по текущим ценам. Данный способ является наиболее

трудоемким способом и дает наиболее точную оценку. Как правило, требует

привлечение специалистов-сметчиков.

—

метод

учета затрат по укрупненным конструктивным элементам и видам работ. Основан на

использовании укрупненных сметных норм и расценок.

—

—

метод сравнительной единицы. Полная восстановительная стоимость вычисляется

путем умножения текущей стоимости, выбранной для расчета недвижимости единицы

измерения, на количество единиц оцениваемого объекта. Дает менее точную оценку

по сравнению с методом учета затрат по укрупненным конструктивным элементам и

видам работ.

—

метод объектов-аналогов. Для определения полной восстановительной стоимости

оцениваемого объекта подбирается объект-аналог (объекты-аналоги) с известной

полной восстановительной стоимостью. При необходимости осуществляются

корректировки по совокупности конструктивных различий между оцениваемым

объектом и объектом аналогом.

—

индексный способ. Полная восстановительная стоимость определяется путем

умножения его балансовой стоимости на соответствующий индекс в соответствии с

Положением о порядке переоценки основных фондов (средств) предприятий и

организаций, утвержденным постановлением правительства РФ №1233 от 25.11.93, а

также последующими постановлениями правительства РФ по переоценке основных

фондов.

При

расчетах имущества предприятия доходным подходом используют следующие: метод

прямой капитализации, метод дисконтирования и метод ипотечно-инвестиционного

анализа – применяются для оценки стоимости недвижимости, приносящей доход.

Метод

прямой капитализация используется, если прогнозируются постоянные или плавно

изменяющиеся с незначительным темпом доходы. Если в перспективе ожидается

неопределенная ситуация относительно будущих доходов, то целесообразно

использовать также метод прямой капитализации, опираясь на ретроспективные и

текущие данные по продажам и арендным соглашениям применительно к

объектам-аналогам.

Метод

дисконтирования используется, если динамика изменения дохода значительна или эти

изменения имеют нерегулярный характер [38,с.143].

Метод

ипотечно-инвестиционного анализа дает оценку имущества, основанную на учете

стоимости собственного и заемного капиталов. Стоимость недвижимости

определяется как сумма ипотечного долга и стоимости собственного капитала.

Стоимость собственного капитала равна сумме текущих стоимостей ежегодных

денежных поступлений за выбранный прогнозный период и текущей стоимости выручки

от перепродажи в конце прогнозного периода. Сложение суммы ипотечного долга и стоимости

собственного капитала дает оценку цены, которая как ожидается, позволит

инвестору и ипотечному кредитору получить определенные выгоды [38, с.212]. Если

условия предоставления ипотечного кредита соответствуют текущим рыночным

условиям, то стоимость недвижимости полученная методом ипотечно-инвестиционного

анализа является рыночной стоимостью. В противном случае стоимость недвижимости

является инвестиционной стоимостью для конкретного инвестора [38,с.197].

В

случае, если используется рыночный подход для оценки стоимости недвижимости,

расчет можно провести по следующим методам: метод сравнительного анализа продаж

и метод валовой ренты.

Метод

сравнительного анализа продаж основан на оценке

имущества путем анализа продаж объектов-аналогов с внесением соответствующих

корректировок, учитывающих различие между ними. Для сравнения оцениваемого

объекта с объектами-аналогами выбирается единица сравнения. Обычно в качестве

единицы сравнения выбирается единица площади. Также необходимо выбрать элементы

сравнения, с использованием которых производится корректировка цен

объектов-аналогов в определенной последовательности.

Метод

валовой ренты дает оценку имущества, основанную на

его рыночной стоимости и величине потенциального или действительного дохода.

Существует прямая взаимосвязь между ценой продажи объекта недвижимости и

соответствующим рентным (арендным) доходом от сдачи ее в аренду: чем выше

рентный доход, тем выше цена продажи. Эта связь измеряется валовым рентным

множителем (мультипликатором). Валовым рентным множителем называется

среднестатистическое отношение рыночной цены к потенциальному или

действительному валовому доходу определенного вида имущества.

При оценке стоимости

предприятия особое место занимает оценка деловой репутации (гудвилла)

предприятия. Деловая репутация (гудвилл) предприятия понимается, как

совокупность элементов бизнеса, которые стимулируют клиентов продолжать

пользоваться услугами данного предприятия и обеспечивают прибыль сверх той, что

приносится материальными активами и той частью нематериальных активов, которая

отражена в бухгалтерской отчетности.

Применение метода ликвидационной стоимости, обусловлено его

названием. Т.е. когда предприятий прекращает свои операции, распродает

материальные, а если есть и нематериальные активы и погашает все свои

обязательства. Обычно этот метод дает нижний уровень стоимости оцениваемого

бизнеса.

Рекомендуется

применение метода ликвидационной стоимости для предприятий, не имеющих

перспектив и/или оказавшихся под угрозой банкротства. Сопоставление ликвидационной

стоимости предприятия (пакета акций) с рыночной конъюнктурой позволяет

собственнику принять решение о предпочтительности продажи предприятия (пакета

акций) или фактической ликвидации предприятия.

Ликвидационная

стоимость предприятия представляет собой чистую денежную

сумму, которую собственник предприятия может получить при ликвидации

предприятия и раздельной распродаже его активов. В зависимости от подхода к

продаже активов ликвидируемого предприятия различают следующие виды

ликвидационной стоимости:

—

упорядоченная ликвидационная стоимость

– вид ликвидационной стоимости, возникающий при упорядоченной продаже активов

предприятия в течение разумного периода времени, чтобы можно было получить

высокие цены продажи активов. Для наименее ликвидной недвижимости предприятия

этот период составляет около двух лет;

—

принудительная ликвидационная стоимость

– вид ликвидационной стоимости, возникающий при форсированной (ускоренной)

продаже активов предприятия, приводящий к низким ценам продажи активов. Активы

распродаются настолько быстро, насколько это возможно, часто одновременно и на

одном аукционе;

—

ликвидационная стоимость прекращения существования

активов предприятия — вид ликвидационной стоимости,

возникающий, когда активы предприятия не продаются, а списываются и

уничтожаются, а на данном месте строится новое прогрессивное предприятие,

дающее значительный экономический и/или социальный эффект. В этом случае

стоимость предприятия представляет собой отрицательную величину, так как

требует от владельца предприятия определенных затрат на ликвидацию активов.

Основными

этапами оценки упорядоченной ликвидационной стоимости являются:

—

разработка

календарного графика ликвидации активов предприятия;

—

оценка

стоимости активов предприятия;

—

корректировка

стоимости активов предприятия;

—

определение

величины обязательств предприятия;

—

определение

косвенных затрат, связанных с ликвидацией предприятия;

—

определение

дополнительных операционных доходов и расходов

—

расчет

ликвидационной стоимости предприятия и пакета акций.

При

разработке календарного графика ликвидации активов предприятия исходят из цели

максимизировать, насколько это возможно, выручку от продажи активов, чтобы

погасить имеющуюся за предприятием задолженность. Подвергается анализу

долгосрочная и текущая задолженности предприятия с целью возможной их

корректировки. Определяется косвенные расходы, связанных с ликвидацией

предприятия: расходы на содержание активов; выходные пособия и компенсации

работникам ликвидируемого предприятия; административные затраты в период

ликвидации [33,с.388].

Завершающим этапом оценки является согласование

результатов полученных различными методами. Все использованные методы

взвешиваются относительно друг друга, делается обоснование полученных

результатов. Заключение оценщика должно быть логически обоснованным,

количественно правильным, и выдерживать проверку на экономический смысл.

Таким

образом, общая схема оценки стоимости предприятия и пакета акций может быть

выглядеть в виде следующей схемы, которая представлена ниже:

Выбор вида стоимости (базы оценки), согласованного с

целью оценки