Зміст

ВСТУП.. 3

1. ОЗНАЙОМЛЕННЯ З

ПІДПРИЄМСТВОМ: ФІНАНСОВИЙ КАПІТАЛ ПІДПРИЄМСТВА, ДЖЕРЕЛА ЙОГО ФОРМУВАННЯ.. 62. ГРОШОВІ

НАДХОДЖЕННЯ ПІДПРИЄМСТВА.. 133. ОБОРОТНІ КОШТИ

ПІДПРИЄМСТВА.. 184. ФОРМУВАННЯ ТА

РОЗПОДІЛ ПРИБУТКУ ПІДПРИЄМСТВА.. 225. ОРГАНІЗАЦІЯ

ГРОШОВИХ РОЗРАХУНКІВ ПІДПРИЄМСТВА.. 286. КРЕДИТУВАННЯ

ПІДПРИЄМСТВА.. 367. ОЦІНКА

ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА.. 398. ПРОЦЕС

ОПОДАТКУВАННЯ ПІДПРИЄМСТВА.. 49ВИСНОВКИ.. 57

СПИСОК ВИКОРИСТАНИХ

ДЖЕРЕЛ: 59ДОДАТКИ.. 61

ВСТУП

Сільське господарство є однією з

найважливіших галузей національної економіки України. Перехід економіки до

ринку спричинює необхідність докорінної перебудови економічних відносин в

аграрному секторі. Сутність її полягає в наданні сільським жителям можливості

бути самостійними і творчими в своїй праці, ставати підприємцями і власниками.Забезпечення населення країни

якісними і різноманітними продуктами харчування потребує високих темпів

зростання сільськогосподарського виробництва. Для цього необхідні: кардинальне

вдосконалення організаційних форм господарювання; підвищення культури

землеробства і тваринництва; ефективніше використання землі, виробничих фондів,

матеріальних, трудових і фінансових ресурсів; зростання продуктивності і

поліпшення якості праці, економне і бережливе використання всіх ресурсів.Актуальність дослідження

фінансово-господарської діяльності сільськогосподарського підприємства

пояснюється необхідністю отримання достовірної інформації про результати

діяльності підприємства. Фінансова діяльність підприємства має бути спрямована

на забезпечення систематичного надходження й ефективного використання

фінансових ресурсів, дотримання розрахункової і кредитної дисципліни,

досягнення раціонального співвідношення власних і залучених коштів, фінансової

стійкості з метою ефективного функціонування підприємства.Метою проходження переддипломної

практики є вивчення фінансово-господарської діяльності сільськогосподарського

підприємства, оцінка його діяльності та визначення удосконаленні методики та

організації фінансового аналізу та оцінки сільськогосподарських підприємств для

забезпечення їх ефективного функціонування в сучасних умовах господарювання.

Для досягнення зазначеної мети в процесі дослідження було поставлено такі

завдання:·

вивчити основні

положення сільськогосподарського підприємства, його статутні документи, положеннями

організації бухгалтерського обліку та фінансової звітності;·

вивчити

основні джерела грошових надходжень підприємства, основні тенденції стосовну

джерел та обсягів грошових надходжень підприємства;·

проаналізувати

джерела формування, напрямки використання оборотних коштів підприємства та

ступінь його забезпечити оборотними активами;·

вивчити

динаміку та причини змін в власному капіталі;·

ознайомитися

з діяльністю підприємства на фінансовому ринку в особі позичальника, розглянути

основні види кредитування підприємства та обрати найбільш оптимальний для

підприємства;·

ознайомитися

з основами та правилами організації грошових розрахунків підприємства;·

здійснити

оцінку фінансового стану підприємства;·

ознайомитися

з процесом оподаткування підприємства з врахуванням галузі та специфіки його

діяльності;·

визначити

шляхи вдосконалення оцінки фінансового стану підприємства, організації грошових

надходжень, оборотних коштів, процесу кредитування та оподаткування

підприємства.Об’єктом дослідження є система

фінансового аналізу та оцінки на сільськогосподарських підприємствах.

Дослідження проводились на прикладі ПОСП «РОСТОК», що розташоване за адресою: с.

Мончинці Калинівського району Вінницької області. Предметом дослідження виступають

основні методики, організації та здійснення фінансової оцінки та аналізу

фінансового стану ПОСП «РОСТОК».Інформаційною базою дослідження є

законодавчі акти, нормативні документи, довідкові, інструктивні, методичні

матеріали та рекомендації міністерств і відомств, періодичні видання. Для

обробки даних, наведених у дослідженні застосовувались такі методичні прийоми:

огляд, документальна перевірка, техніко-економічні розрахунки, аналітичні

групування, структурний аналіз, узагальнення, підрахунок.1. ОЗНАЙОМЛЕННЯ З

ПІДПРИЄМСТВОМ: ФІНАНСОВИЙ КАПІТАЛ ПІДПРИЄМСТВА, ДЖЕРЕЛА ЙОГО ФОРМУВАННЯЗакон України «Про фермерське

господарство» визначає правові, економічні та соціальні засади створення та

діяльності фермерських господарств як прогресивної форми підприємницької

діяльності громадян у галузі сільського господарства України. Закон спрямований

на створення умов для реалізації ініціативи громадян щодо виробництва товарної

сільськогосподарської продукції, її переробки та реалізації на внутрішньому і

зовнішньому ринках, а також для забезпечення раціонального використання і

охорони земель фермерських господарств, правового та соціального захисту

фермерів України.Фермерське

господарство є формою підприємницької діяльності громадян із створенням

юридичної особи, які виявили бажання виробляти товарну сільськогосподарську

продукцію, займатися її переробкою та реалізацією з метою отримання прибутку на

земельних ділянках, наданих їм для ведення фермерського господарства,

відповідно до закону.Фермерське

господарство може бути створене одним громадянином України або кількома

громадянами України, які є родичами або членами сім’ї, відповідно до закону.Приватно-орендне підприємство

«РОСТОК» є приватно-орендним сільськогосподарським підприємством, що створене в

процесі реорганізації сільськогосподарського виробничого кооперативу «АРАКС», зареєстрованого

рішенням виконавчого комітету Калинівської районної Ради від 31 березня 2003

року № 287.Підприємством є правонаступником

сільськогосподарського виробничого кооперативу «АРАКС» с. Мончинці з дня

вилучення останнього з державного реєстру. Приватно-орендне підприємство

«РОСТОК» приймає на себе виконання і повну відповідальність за зобов’язаннями сільськогосподарського

виробничого кооперативу «АРАКС» с. Мончинці, приймає всі його права за

укладеними ним угодами з юридичними та фізичними особами до закінчення строку

дії цих угод, а також приймає всі його права, в тому числі права користування

землею сільськогосподарського виробничого кооперативу «АРАКС» с. Мончинці.Засновником і власником підприємства налодіє

голова підприємства, громадянка України – Кохтюк Майя Василівна.

Місцезнаходженням приватно-орендного підприємства «РОСТОК» є с. Мончинці

Калинівського району Вінницької області. Підприємство створено і діє відповідно

до положень Конституції України, Законів України «Про підприємництво», «Про

власність», «Про підприємства в Україні», «Про сільськогосподарські

(фермерські) підприємства», іншого чинного законодавства України [дод. А].Головною метою діяльності

приватно-орендного підприємства «РОСТОК» є отримання прибутку засновником

шляхом виробництва сільськогосподарської продукції, її переробки, реалізації та

здійснення інших видів діяльності.Предметом діяльності

приватно-орендного підприємства «РОСТОК»:·

сільськогосподарське

виробництво та реалізація товарної продукції і сировини;·

переробка

сільськогосподарської продукції як власного виробництва, так і придбаної;·

оптова і роздрібна

торгівля товарами власного виробництва і придбаними, комерційна (фірмова) та

комісійна торгівля через власні та орендовані бази, магазини, кафе, бари,

ресторани;·

виробництво

будівельних матеріалів, виконання будівельних та ремонтно-будівельних робіт;·

створення

підсобних промислів;·

виробництво

і реалізація товарів широкого вжитку;·

створення

готелів, автостоянок, автозаправочних станцій;·

надання

послуг і консультацій фізичним і юридичним особам в обробітку землі, вирощуванні

сільськогосподарських культур, ремонтні і технічному обслуговуванні

автомобілів, сільськогосподарської техніки;·

постачання

товарами:—

технологічних

ліній по переробці сільськогосподарської продукції, техніки, запасних частин до

неї, засобів малої механізації та інвентарю, інструментів;—

транспортних

засобів, в тому числі вантажних, легкових, спеціальних та інших самохідних

машин та механізмів, які потребують реєстрації Державною автоінспекцією;—

нафтопродуктів;—

гербіцидів,

пестицидів, мінеральних добрив, племінної, продуктивної худоби і птиці,

комбікормів, ветеринарних препаратів, інших товарно-матеріальних цінностей сільськогосподарського

призначення;—

будівельних

матеріалів, металоконструкцій, столярних, металевих, сантехнічних виробів.·

виготовлення

малогабаритної сільськогосподарської техніки/, інструментів, дрібного

інвентарю, предметів побуту;·

надання

комунально-побутових послуг населенню, перевезення пасажирів, вантажів в

Україні та за її межами;·

вирощування,

переробка і реалізація лікарських рослин, виготовлення та реалізація лікарських

препаратів;·

надання

консультацій і організація навчання з агротехніки, в тому числі платних курсів

менеджменту;·

надання

ветеринарних послуг;·

консультаційно-інформаційна,

агентська, брокерська, дилерська діяльність;·

рекламна,

видавнича діяльність;·

операції

з нерухомості;·

операції

з цінними паперами;·

виготовлення

пива, а також виготовлення та реалізація алкогольних напоїв, спирту етилового,

коньячного і плодового;·

виготовлення

та реалізація тютюнових виробів;·

інші видів

діяльності, які не заборонені чинним законодавством України.Для здійснення деяких з перелічених

видів діяльності приватно-орендне підприємство «РОСТОК» отримує спеціальні

дозволи (ліцензії, сертифікати).Приватно-орендне підприємство

«РОСТОК» є юридичною. Особа, діє згідно з чинним законодавства, має самостійний

баланс, власні основні та оборотні кошти, розрахунковий та ніші рахунки в

установах банку, круглу печатку та штамп зі своїм найменуванням, інші

реквізити. Приватно-орендне підприємство «РОСТОК» набуло статус юридичної особи

з моменту його державної реєстрації.Для забезпечення мети та предмету

діяльності приватно-орендного підприємства «РОСТОК» має право від свого імені

укладати угоду, набувати майнові та особисті немайнові права, інші обов’язки,

бути позивачем і відвідувачем в суді, господарському суді.Приватно-орендне підприємство

«РОСТОК» має право здійснювати інвестування інших виробників, не несе

відповідальності за зобовязання держави, а держава не відповідає за зобовязаннями

підприємства.Приватно-орендне підприємство

«РОСТОК» може бути засновником або членом асоціацій, консорціумів, корпорацій,

інших об’єднань, господарських товариств, кооперативів, спілок підприємств з

виробництва, переробки та реалізації сільськогосподарської продукції, а також

несільськогосподарських підприємств та організацій, в тому числі, за участі

іноземних партнерів, брати участь у створенні комерційних банків, бути

акціонером.Приватно-орендне підприємство

«РОСТОК» може створювати філії та представництва, які наділяє основними

засобами та обіговими коштами, що належать підприємству Керівництво діяльністю

здійснюється особами, що призначаються головою підприємства. Приватно-орендне

підприємство «РОСТОК» є власником належного йому майна, взятого в оренду у

орендодавців та власного, володіє, використовує в розпоряджається ним виходячи

з мети та предмету статутної діяльності.Майно підприємства створюється за

рахунок:·

внеску

голови підприємства;·

прибутку,

отриманого від реалізації продукції, робіт, послуг, а також інших видів

господарської діяльності;·

кредитів

банку та інших кредиторів, в тому числі інвестицій українських та зарубіжних

інвесторів;·

прибутків

від цінних паперів;·

доброчинних

внесків і пожертвувань українських та іноземних юридичних та фізичних осіб;·

придбання

майна інших іноземних юридичних та фізичних осіб;·

інших

джерел, не заборонених законодавством України.Приватно-орендне підприємство

«РОСТОК» може орендувати майнові паї сільськогосподарського кооперативу

«АРАКС». Майнові паї утворюють собою майновий комплекс сільськогосподарського

виробничого кооперативу «АРАКС». Вказане майно приймається на баланс на підставі

Договору оренди. Розміри та форми орендної плати, умови виконання орендованого

майна, розпорядження ним обумовлюються в договорі оренди.За рішенням голови підприємства

створюється статутний капітал для забезпечення фінансово-господарської

діяльності. Розмір статутного капіталу визначається головою підприємства і на

момент реєстрації становить 56143 грн. Голова підприємства самостійно визначає

види, розміри і порядок формування та викорстання фондів та резервів.До земель підприємства належать:

·

землі, що

у власності та користуванні підприємства, як власні так і взяті в оренду, які

засвідчені відповідним Державним актом про право приватної власності на землю, Державним

актом на право постійного користування землею;·

підприємство

застосовує оренду паїв колишніх членів сільськогосподарського кооперативу

«АРАКС».Обов’язки підприємства, як власника

землі і землекористувача передбачають:·

забезпечувати

використання землі за цільовим призначенням та відповідно до умов її надання;·

ефективно

використовувати землю, підвищувати її родючість, застосовувати природоохоронні

технології виробництва, не допускати погіршення екологічного стану в результаті

господарської діяльності підприємства;·

своєчасно

вносити земельний податок відповідно до Закону України «Про плату за землю»;·

не

порушувати прав власників інших земельних ділянок і землекористувачів, в тому

числі орендарів;·

зберігати

геодезичні знаки, протиерозійні споруди, межі зрошувальних та осушувальних

систем;·

дозволяти

власникам і землекористувачам суміжних земельних ділянок прохід (проїзд) до

доріг загального користування, а також спорудження та ремонт межових знаків та

споруд;·

не чинити

перешкод будь-якому орендодавцю в будь-який момент вийти зі складу

підприємства, з виділенням його земної протягом року та майнового паю [7, с.

20].Управління підприємством здійснює

його голова, який самостійно вирішує всі питання виробничого господарської

діяльності, користуючись у своїй діяльності статутом підприємства, законами та

іншими нормативними актами України та інформувати про свою діяльність

орендодавців не рідше 1-2 рази в рік. За рішенням голови підприємства може

найматися Виконавчий директор, який виконує функції управління підприємством

відповідно до статуту підприємства і укладеного з ним договору та підзвітний у

своїй діяльності голові підприємства [дод. Г].Підприємство здійснює оперативний та

бухгалтерський облік результатів свої діяльності, а також веде статистичну

звітність і подає її у встановленому порядку та обсязі органам державної

статистики. Головний бухгалтер підприємства підпорядковується безпосередньо

голові підприємства, несе відповідальність і користується правами,

встановленими чинним законодавством для головних бухгалтерів підприємств, об’єднань

та організацій.Бухгалтерський облік на підприємстві

ведеться відповідно до Наказу № 23 Про облікову політику підприємства від

30.12.2000 р., яким визначає основні методи та форми обліку підприємства [дод.

Б].На підприємстві розроблено та затверджено

Посадову інструкцію бухгалтера з обліку. На посаду бухгалтера 1 категорії

призначається особа, що має вищу професійну освіту та стаж роботи на посаді

бухгалтера 2 категорії не менше 3 років, на посаду бухгалтера 2 категорії –

особа, що має вищу професійну освіту та стаж роботи на посаді бухгалтера не менше

3 років. Бухгалтер підприємства підпорядковується головному бухгалтеру [дод. В].Основними джерелами формування

власного капіталу додатковий капітал у сумі 1298 тис. грн. та статутний капітал

у сумі 56 тис. грн. Нерозподілений прибуток ПОСП «РОСТОК» в 2005 році складав

42,6 тис. грн., а у 2006 році – 114,9 тис. грн. В той же час в 2006 році

відбулося вилучення частки в капіталі в сумі 1298 тис. грн.

2. ГРОШОВІ НАДХОДЖЕННЯ

ПІДПРИЄМСТВА

Успішне функціонування підприємства в ринкових умовах

можливе лише за умов здійснення безперервного руху грошових коштів — їх

надходження (приплив) і витрачання (вибуття), забезпечення наявності певного

вільного залишку на рахунках банку.

Аналіз руху

потоків грошових коштів дає змогу вивчити їхню динаміку, визначити суму

перевищення надходжень над витратами (сплатами), виявити можливості

внутрішнього самофінансування.

Аналіз здійснюється за даними

фінансової звітності ф. № 1 «Баланс», ф. № 2 «Звіт про

фінансові результати звітності», ф. № 3 «Звіт про рух грошових

коштів», ф. № 4 «Звіт про власний капітал», ф. № 5

«Примітки до річного фінансового звіту», аналітичних даних бухгалтерського

обліку, головної книги, журналів [дод. Д, Ж, З].

Оборот грошових коштів за період

дорівнює кредитовому обороту грошових коштів за аналізований період по рахунках

31 «Рахунки в банку» та 30 «Каса» за умови, що сума, яка відображується по

касі, не дублюється з рахунками у банку.

Вивчення та дослідження в

динаміці складу та структури залишків грошових коштів, кількості їх оборотів,

тривалості одного обороту в днях, зіставлення з величиною оборотних активів і

поточних зобов’язань допоможуть:

·

підтримати

поточну платоспроможність, яка передбачає наявність достатнього обсягу грошових

коштів і тим самим ліквідацію їх дефіциту;

·

уможливлять

одержання додаткового прибутку від вкладання надлишку грошових коштів.

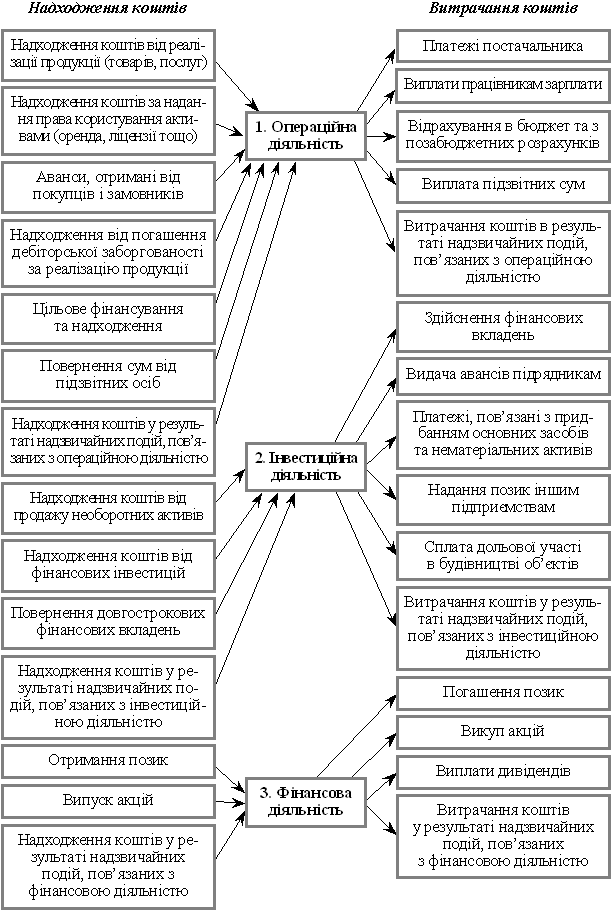

На рис. 1 наведена схема грошових потоків підприємства ПОСП «РОСТОК».

Рис. 1. Схема грошових потоків

підприємства

Для заповнення ф. № 3 «Звіт про рух грошових коштів» та аналізу

грошових потоків враховують, що:

1)

нарахована амортизація є видатком, який зменшує

прибуток підприємства, але не призводить до видатку коштів, тому цю величину

слід додати до прибутку і відобразити у графі «Надходження»;

2)

збільшення забезпечень наступних витрат і платежів

призводить до збільшення витрат звітного періоду, які не є видатком коштів.

Тому цю величину слід додати до прибутку. Сума зменшення забезпечень ставиться

в графу «Видаток» і зменшує прибуток;

3)

збиток від нереалізованих курсових різниць

відображується в графі «Надходження», а прибуток — у графі «Видаток»;

4)

із загального прибутку необхідно виключити прибутки

від неопераційної діяльності і додати збитки від неї;

5)

у разі збільшення запасів відбувається зменшення

грошових коштів, тому прибуток зменшується, а у разі зменшення запасів прибуток

збільшується;

6)

збільшення дебіторської заборгованості означає

відволікання коштів з обороту, тому прибуток зменшується, при зменшенні

дебіторської заборгованості прибуток збільшується;

7)

зменшення витрат майбутніх періодів означає їх

списання на витрати звітного періоду, що не призводить до видатку грошових

коштів, тому ця величина додається до прибутку. Збільшення цих витрат пов’язане

з видатком коштів, тому вони віднімаються з прибутку;

8)

збільшення поточних зобов’язань означає, що

збільшилася сума коштів у розпорядженні підприємства, і додається до прибутку,

а зменшення — віднімається;

9)

збільшення доходів майбутніх періодів означає

надходження коштів і додається до прибутку, а зменшення — віднімається;

10)

для відображення руху коштів від надзвичайних подій

надходження коштів додаються до прибутку, а видаток коштів віднімається.

ПОСП «РОСТОК» реалізує продукцію як

оптовим покупцям, так і населенню. Планову виручку від реалізації продукції на

підприємстві визначають методом прямого рахунку, тобто множенням кількості

реалізованих виробів на їхню реалізаційну ціну і додаванням отриманих сум за

всією номенклатурою виробів. Вибір методу прямого рахунку зумовлений незначним

асортиментом продукції, що спрощує розрахунки та дозволяє здійснити точний

розрахунок виручки від реалізації продукції.

Підприємство уклало з ТОВ

«Калинівський комбікормовий завод» Договір купівлі-продажу № КЗ 04/11-05, що зобов’язує

ПОСП «РОСТОК» передати у власність ТОВ «Калинівський комбікормовий завод»

сировину для виробництва комбікорму кукурудзи в кількості 13 т+/ — 10% вологістю

до 14%, сміттєва домішка до 5% по ціні 420 грн. за 1 т [дод. АМ], а покупець зобов’язується

прийняти товар та сплатити його вартість на умовах даного договору. У випадку

виявлення та підтвердження невідповідностей якості товару заявленій в угоді,

ПОСП «РОСТОК» бере на себе зобов’язання відшкодувати витрати, які будуть пов’язані

з доведенням товару до відповідної якості або зменшує вартість товару.

Поставки товару здійснюються ПОСП

«РОСТОК» окремими партіями в місце, визначене ТОВ «Калинівський комбікормовий

завод». Загальна вартість товару за даним договором складає 5200,00 гривень, в

тому числі ПДВ – 866,67 гривень. Термін дії договору – до 31.10.2005 року у

частині розрахунків до повного виконання сторонами обов’язків, передбачених цим

договором.

Відповідно до Звіту про рух грошових

коштів за 2004 рік прибуток від звичайної діяльності до оподаткування становить

38,7 тис. грн., амортизація необоротних активів – 176 тис. грн., витрати на

сплату відсотків – 7,0 тис. грн. Таким чином, прибуток від операційної

діяльності ПОСП «РОСТОК» складав 221,7 тис. грн. В 2004 році відбулося

зменшення оборотних активів на суму 254,9 тис. грн., зменшення грошових коштів

від операційної діяльності на суму 33,2 тис. грн., відсотків сплачених – на 7,0

тис. грн., чистий рух коштів до надзвичайних подій – 40,2 тис. грн. В 2004 році

відбулося придбання необоротних активів на суму 28,3 тис. грн. та погашення

позик на 13,5 тис. грн. В 2004 році підприємство отримало позику на суму 90,0

тис. грн., чистий рух доходів по надзвичайним подіями вкладав 76,5 тис. грн., а

залишок грошових коштів на рахунку банку складає 8,0 тис. грн.

Відповідно до Звіту про рух грошових

коштів за 2005 рік прибуток від звичайної діяльності до оподаткування становить

114,9 тис. грн., амортизація необоротних активів – 97,5 тис. грн., витрати на

сплату відсотків – 7,3 тис. грн. Таким чином, прибуток від операційної

діяльності ПОСП «РОСТОК» складав 219,7 тис. грн. В 2005 році відбулося

зменшення оборотних активів на суму 291,2 тис. грн., відсотків сплачених – на

7,3 тис. грн., чистий рух коштів до надзвичайних подій – 89,9 тис. грн. В 2005

році відбулося придбання необоротних активів на суму 29,0 тис. грн., отримання

позик на 62,6 тис. грн. та погашення позик на 76,5 тис. грн. Залишок грошових

коштів на рахунку банку складає 12,4 тис. грн. [дод. К, Л, М]

Відповідно до Звіту про рух грошових

коштів за 2006 рік прибуток від звичайної діяльності до оподаткування становить

90,0 тис. грн., амортизація необоротних активів – 4,5 тис. грн., витрати на

сплату відсотків – 1,7 тис. грн. Таким чином, прибуток від операційної

діяльності ПОСП «РОСТОК» складав 221,7 тис. грн. Відбулося зменшення оборотних

активів на 231,6 тис. грн. та поточних зобов’язань на суму 236,5 тис. грн.,

відсотків сплачених – на 1,7 тис. грн., чистий рух коштів до надзвичайних подій

– 89,6 тис. грн. Погашення позик складало 48,4 тис. грн., сплата дивідендів –

49,3 тис. грн., рух чистих коштів від фінансової діяльності – 97,7 тис. грн.

тис. грн. Залишок грошових коштів на рахунку банку складає 4,3 тис. грн.

3. ОБОРОТНІ КОШТИ

ПІДПРИЄМСТВА

Система

організації обігових коштів на ПОСП «РОСТОК» побудована на наступних принципах:

·

самостійності

в розпорядженні, управлінні обіговими коштами.

·

визначення

планової потреби і розміщення обігових коштів по окремих елементах і

підрозділах.

·

коригування

розрахованих і діючих нормативів з урахуванням вимог мінливих умов

господарювання (зміна обсягу виробництва, ціни використовуваних сировини і

матеріалів, паливних і енергетичних ресурсів, постачальників і споживачів, форм

застосування розрахунків);

·

наявність

раціональної системи фінансування обігових коштів;

·

контролю

за раціональним розміщенням і використанням обігових кошті.

Обігові

кошти ПОСП «РОСТОК» можна класифікувати по трьох ознаках:

·

в

залежності від участі їх у кругообігу коштів;

·

по

методах планування, принципам організації і регулювання обігових коштів;

·

по

джерелам формування обігових коштів.

У

залежності від методів планування обігові кошти ПОСП «РОСТОК» підрозділяються

на:

·

нормовані

обігові кошти;

·

ненормовані

обігові кошти.

Необхідність

розподілу обігових коштів на нормовані і ненормовані випливає з економічної

доцільності досягнення найбільших результатів при найменших витратах.

Встановлення нормативів по окремих статтях дозволяє забезпечити оптимальну

потребу ПОСП «РОСТОК» в обігових коштах.

До нормованих обігових коштів відносяться обігові кошти у виробничих запасах,

сільському виробництві, у рештках готової продукції на складає підприємства.

Ненормовані обігові кошти ПОСП «РОСТОК» включають всі фонди обертання за

винятком готової продукції на складі.

По

джерелам формування обігові кошти ПОСП «РОСТОК» підрозділяються на:

·

власні і

прирівняні до власних;

·

залучені;

·

інші.

Мінімальна

потреба ПОСП «РОСТОК» в оборотних коштах покривається за рахунок наступних

власних джерел:

·

статутний

капітал (фонд);

·

відрахування

від прибутку у фонди спеціального призначення;

·

цільового

фінансування та цільові надходження;

·

приросту

сталих пасивів.

Прибуток

підприємства спрямовується на покриття приросту нормативу оборотних коштів ПОСП

«РОСТОК». Обсяг коштів, що спрямовуються на поповнення власних оборотних коштів

ПОСП «РОСТОК», залежить від очікуваних розмірів приросту нормативу оборотних

коштів, загального обсягу прибутку, можливого обсягу залучення позикових коштів

та інших факторів.

Для

забезпечення нормального функціонування та мобілізації значних сум грошових

коштів у потрібні періоди діяльності ПОСП «РОСТОК» звертається до залучення

фінансових ресурсів у вигляді короткострокових кредитів банку та інших

кредитів, комерційного кредиту, кредиторської заборгованості.

Перевищення

нормативу оборотних коштів може бути виправданим у разі перевиконання плану

випуску продукції, але темпи зростання нормативних запасів не повинні

випереджати темпів зростання обсягу виробництва. Порівнюючи на певну дату

різних періодів фактичну наявність власних оборотних коштів, можна судити про

абсолютну зміну їхніх величин. Для періоду 2004-2006 років приріст власних

оборотних коштів був від’ємний та складав 40,8 тис. грн., що є негативною

тенденцією розвитку ПОСП «РОСТОК».

До

показників, що характеризують стан оборотних коштів, можна віднести коефіцієнт

реальної вартості оборотних коштів у майні підприємства (Крв).

Цей

показник визначається як відношення вартості оборотних коштів до вартості майна

підприємства (р. 260 ф. 1-р. 620 ф. 1)/(р. 640 ф.1). Коефіцієнт реальної

вартості оборотних коштів показує, яку частку у майні підприємства вони

займають. Для ПОСП «РОСТОК» коефіцієнт реальної вартості оборотних коштів на

початок року складає

Крв

поч=0,435

Крв

кін=0,454

Для

характеристики ефективності використання оборотних коштів на ПОСП «РОСТОК» використовуються

різноманітні показники, найважливішим з яких є швидкість обертання. Вона

обчислюється в днях і характеризується періодом, за який оборотні кошти

підприємства здійснюють один оборот, тобто проходять всі стадії кругообороту на

підприємстві: О=СТ/Р, де О — термін обертання оборотних коштів, днів; С —

середні залишки нормованих оборотних коштів, грн. (р. 220 ф. 1 на початок року

+ р. 220 ф. 1 на кінець року); Т — тривалість періоду, за який обчислюється

обертання, днів; Р — обсяг реалізованої продукції, грн. (р. 010 ф.2).

Для ПОСП

«РОСТОК» швидкість обертання в 2004-2006 роках складає:

О04=182 дні

О05= 198 днів

О06=176 днів

Таким

чином, тривалість оберту оборотний активів складає 182 дні у 2004 році, 198 дні

у 2005 році та 176 днів у 2006 році, що показує позитивну тенденцію до

пришвидшення оборотності оборотних коштів у 2004-2006 роках та негативну

тенденцію зростання оборотності оборотних активів у 2004-2006 роках, особливо з

урахуванням сезонного характеру діяльності ПОСП «РОСТОК». Для характеристики

ефективності використання оборотних коштів використовується коефіцієнт

обертання, що визначається за формулою: Ко=Р/С, де Ко — коефіцієнт обертання

оборотних коштів; Р — обсяг реалізованої продукції, грн. (р. 010 ф.2); С —

середні залишки нормованих оборотних коштів, грн. (р. 220 ф. 2). Цей показник

характеризує кількість оборотів оборотних коштів за період, що аналізується [15,

с. 43].

Ко04=2,0 оберти

Ко05=1,9 оберти

Ко06=2,1 оберти

Таким

чином, за період 2004-2006 років кількість обертів оборотних активів зросла на 2,0

оберти у 2004 році до 2,1 обертів в 2006 році.

4. ФОРМУВАННЯ ТА РОЗПОДІЛ

ПРИБУТКУ ПІДПРИЄМСТВА

Необхідність і значення аналізу

фінансових результатів полягає в тому, що прибуток відбиває кінцевий результат

виробничо-фінансової діяльності підприємства. Прибуток є джерелом розширення

виробництва, формування державного і місцевого бюджетів.

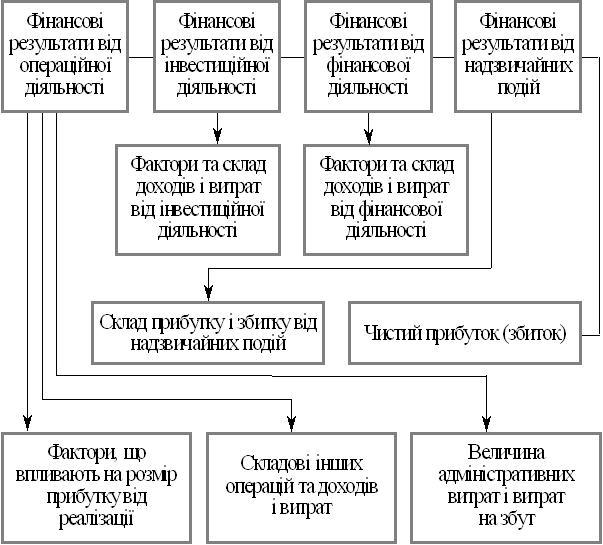

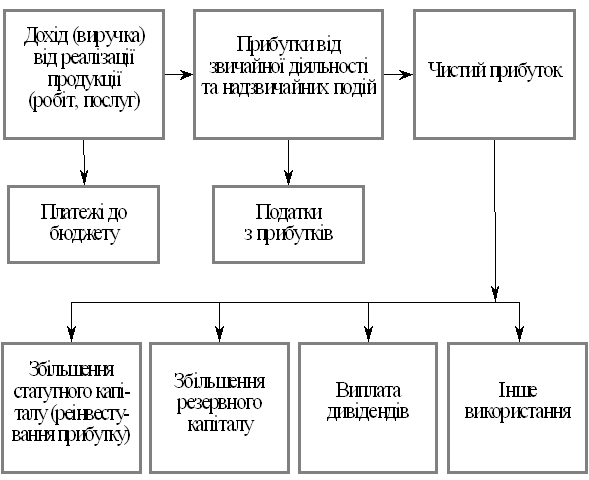

Основні завдання аналізу випливають

із схем формування та використання прибутку (рис. 2, 3).

Рис. 1. Схема формування чистого прибутку

Рис. 2. Схема платежів з доходів і прибутку

підприємства,

розподілу та використання чистого прибутку

У процесі аналізу для ПОСП «РОСТОК»

важливим є:

1)

вивчити

обсяги, склад і динаміку фінансових результатів діяльності підприємства;

2)

виявити

конкретні фактори, які їх визначають, установити їх динаміку та характер впливу

на прибуток підприємства;

3)

розрахувати

вплив факторів на прибуток від реалізації;

4)

дати

оцінку виконанню підприємством обов’язків перед бюджетом по платежах із

прибутку;

5)

дати

оцінку використанню чистого прибутку за напрямами;

6)

виявити

резерви збільшення прибутку.

Джерелами інформації для здійснення

аналізу виступають:

·

фінансовий

план (розрахунковий баланс доходів і витрат);

·

бізнес-план

підприємства;

·

форма № 1

«Баланс»;

·

форма № 2

«Звіт про фінансові результати»;

·

декларація

про прибуток підприємства;

·

особисті

спостереження, матеріали маркетингових досліджень;

·

аналітичні

дані до бухгалтерських розрахунків доходів і

витрат.

Прибуток виступає однією із

найважливіших фінансових категорій, яка відображує позитивний фінансовий

результат діяльності суб’єктів господарювання. Методологічні засади формування

у бухгалтерському обліку та звітності інформації про доходи підприємства, його

витрати та порядок подання її у фінансовій звітності визначають П(С)БО15

«Дохід», П(С)БО 16 «Витрати», П(С)БО 3 «Звіт про фінансові результати», а також

інші джерела з питань фінансових результатів.

Під доходами розуміють збільшення економічних

вигод у вигляді надходження активів або зменшення зобов’язань, що зумовлює

зростання власного капіталу (за винятком зростання капіталу за рахунок внесків

власників). Під витратами розуміють зменшення економічних вигод у вигляді

вибуття активів або збільшення зобов’язань, які призводять до зменшення

власного капіталу (за винятком зменшення капіталу за рахунок його вилучення або

розподілу власниками). У бухгалтерському обліку визнання доходу пов’язане із

принципами нарахування та відповідності доходів і витрат [14, с. 114].

Принцип нарахування та відповідності доходів і витрат

полягає у тому, що для визначення фінансового результату звітного періоду слід

зіставити доходи звітного періоду з витратами, які були здійснені для отримання

цих доходів. При цьому доходи і витрати відображуються в обліку і звітності у

момент їх виявлення, незалежно від часу надходження і сплати грошей. Тобто,

принцип нарахування полягає у тому, що результати господарських операцій

визначаються, коли вони відображуються (а не тоді, коли отримуються або

сплачуються грошові кошти), і відображуються в бухгалтерському обліку та

фінансовій звітності тих періодів, до якого вони відносяться. Принцип

нарахування застосовується водночас із принципом відповідності, за яким витрати

визначаються на підставі прямого зв’язку між ними та отриманими доходами.

Прибуток відіграє основну роль у

подальшому успішному розвитку підприємства будь-якої форми власності. Від

величини отриманого прибутку залежить життєдіяльність підприємства, матеріальне

становище його працівників та їхній моральний стан, рівень забезпечення

внутрішньогосподарських потреб і формування бюджетних ресурсів держави.

Прибуток як кінцевий фінансовий

результат являє собою різницю між сумою загальних доходів підприємства та

величиною всіх його витрат. Порядок визнання доходів і витрат у фінансових

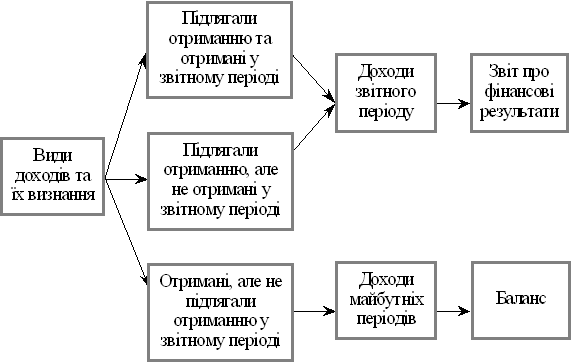

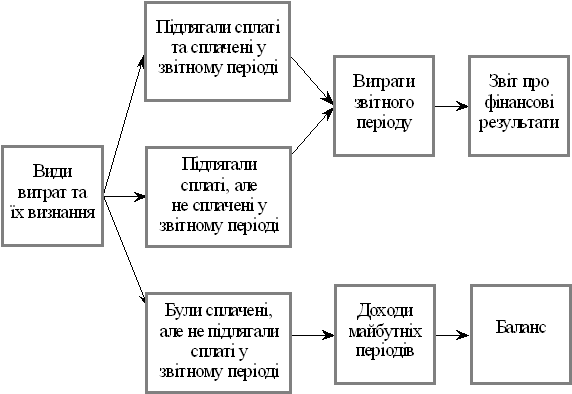

звітах ПОСП «РОСТОК» унаочнюють рис. 4 та 5.

Рис. 4. Визнання доходів у фінансових

звітах

Рис. 5. Визнання витрат у фінансових

звітах

У процесі аналізу розподілу та

використання прибутку виконується:

1)

контроль

за дотриманням зобов’язань перед бюджетом по платежах з прибутку, оцінювання

повноти та своєчасності їх надходження до бюджету. Для цього виявляють

відповідність фактичних платежів у бюджет із прибутку сумам, які мають бути

внесені за розрахунком підприємства відповідно до чинних нормативних актів.

З’ясовуються наявність кредиторської або дебіторської заборгованості по

платежах до бюджету з прибутку, наявність і сума пені, сплаченої за несвоєчасне

перерахування платежів із прибутку в бюджет [13, с. 79];

2)

оцінювання

дотримання планових напрямів використання чистого прибутку на:

·

збільшення

статутного капіталу;

·

збільшення

резервного капіталу;

·

виплату

дивідендів;

·

інші використання;

3)

вивчається

динаміка використання прибутку за напрямами, при цьому за великі проміжки часу

досліджуються абсолютні відхилення та структура;

4)

виявляються

шляхи поліпшення використання прибутку.

Кінцевими результатами діяльності

суб’єктів господарювання є фінансові результати у вигляді прибутку або збитку.

Позитивним фінансовим результатом виступає прибуток. За нормальних умов

діяльності підприємство завжди має отримувати прибуток, що обов’язково зростає

у динаміці.

Ефективність фінансово-господарської

діяльності оцінюється загальним обсягом одержаного прибутку та його величиною

на одиницю вкладеного капіталу, ресурсів, понесених витрат.

Прибуток і прибутковість

(рентабельність) є основними показниками ефективності діяльності суб’єктів

господарювання різних форм власності, які характеризують інтенсивність їх

роботи та успішну життєдіяльність в умовах ринку та панування конкуренції.

Співвідношення одержаних доходів і понесених витрат є головним завданням

аналітичних служб, керівного персоналу і в цілому кожного працівника для

прийняття правильної політики підприємства.

5. ОРГАНІЗАЦІЯ ГРОШОВИХ

РОЗРАХУНКІВ ПІДПРИЄМСТВА

У процесі купівлі-продажу товарів,

надання послуг, а також виконання різного роду зобов’язань у грошовій формі

відбуваються різноманітні розрахунки та платежі. Платежі здійснюються за

розподілу й перерозподілу грошових коштів. Сукупність усіх платежів створює

грошовий оборот. Грошовий оборот — це виявлення сутності грошей у русі. Він

охоплює процеси розподілу й обміну. На обсяг і структуру грошового обороту на

підприємстві справляють вплив стадії виробництва та споживання.

Грошові розрахунки можуть набирати як

в готівкової, так і безготівкової форми. Безготівковим грошовим розрахункам, як

правило, віддають перевагу. Це пояснюється тим, що за використання

безготівкових розрахунків досягають значної економії витрат на їх здійснення

[12, с. 85]. Широкому застосуванню безготівкових розрахунків сприяють

банківські установи, у них також заінтересована держава — не тільки з погляду

економного витрачання коштів, а й з погляду вивчення, регулювання і контролю

грошового обороту.

Готівкова форма розрахунків

застосовується за обслуговування населення — виплата заробітної плати,

матеріального заохочення, дивідендів, пенсій, грошової допомоги. Безготівкові

розрахунки — це грошові розрахунки, які здійснюються за допомогою записів на

рахунках у банках, коли гроші (кошти) списуються з рахунка платника і

переказуються на рахунок отримувача коштів. Безготівкові розрахунки слід

розглядати як цілісну систему, яка включає класифікацію розрахунків,

організацію розрахунків, форми відповідних документів, взаємовідносини

платників з банками.

У класифікації безготівкових

розрахунків слід розрізняти:

·

розрахунки

за товарними операціями;

·

розрахунки

за нетоварними операціями.

Розрахунки за товарними операціями

пов’язані з реалізацією продукції, виконанням робіт, наданням послуг. Вони

становлять переважну частину всього грошового обороту в державі й обслуговують

поточну фінансово-господарську діяльність підприємств. Від організації

розрахунків за товарними операціями залежать розрахунки за нетоварними

операціями. Розрахунки за нетоварними операціями пов’язані з фінансовими

операціями: з кредитною системою, з бюджетами різних рівнів, зі сплатою

фінансових санкцій. Ці розрахунки здійснюються після реалізації продукції,

тобто за результатами завершення кругообороту коштів підприємства.

Безготівкові розрахунки здійснюються

в різних формах. Різні форми розрахунків пов’язані з використанням різних видів

розрахункових документів. Розрахунковий документ — це відповідно оформлений

документ на переказ грошових коштів. Використовуються платіжні доручення, платіжні

вимоги-доручення, чеки, акредитиви, векселі, інкасові доручення.

Попри різноманіття платіжних

розрахункових документів СФГ «Зірка» використовує лише чеки та платіжні

доручення, що пов’язано зі специфікою діяльності підприємства та вибором

керівництва. Також підприємство має банківський рахунок, на який надходять

грошові кошти від реалізації товарів, робіт, послуг і з якого здійснюється

оплата кредиторської заборгованості СФГ «Зірка», платежі до бюджету тощо.

Касові операції ПОСП «РОСТОК» пов’язані

як з прийняттям, так і з видачею готівки. Джерелами надходження готівки до каси

підприємства є зняття грошових коштів ПОСП «РОСТОК» з поточного рахунку банку,

погашення дебіторами заборгованості перед ПОСП «РОСТОК» за сільськогосподарську

продукцію, повернення підзвітними особами невикористаних підзвітних коштів до

каси. Основними напрямками вибуття готівки з каси є її видача для здійснення

видачі заробітної плати, придбання канцелярських товарів, видачі коштів в

підзвіт працівникам підприємства. Операції оприбуткування готівки до каси

оформлюються прибутковим касовим ордером, який заповнює бухгалтер та касир.

Порядок ведення касових операцій

регламентується НБУ і поширюється на всі підприємства незалежно від форм

власності і виду діяльності, а також на фізичних осіб — суб’єктів

підприємницької діяльності. Усі підприємства, які мають поточні рахунки в

банку, зобов’язані саме там зберігати свої кошти [10, с. 96]. Отримання готівки

з поточного рахунка здійснюється з використанням грошового чека. Виписуючи

грошовий чек, підприємство тим самим дає розпорядження банку видати вповноваженій

особі зазначену в чекові суму готівки. При оформленні чека не допускається

виправлень, які можуть поставити під сумнів його достовірність. Розрахунки

готівкою підприємствами всіх видів діяльності та форм власності проводяться з

оформленням таких документів: податкових накладних, прибуткових і видаткових

касових ордерів, касового або товарного чека, квитанції, договору

купівлі-продажу, актів про закупівлю товарів, виконання робіт (надання послуг)

або інших документів, що засвідчують факти якоїсь діяльності, що підлягає

оплаті. Усім підприємствам, які мають рахунки в установах банків і здійснюють

касові операції з готівкою, встановлюються ліміти залишку готівки в касі. Цей

ліміт для кожного підприємства визначається комерційними банками за місцем

відкриття рахунка з урахуванням режиму і специфіки роботи підприємства,

відстані його від установи банку, розміру касових оборотів, установлених

строків і порядку передавання готівки в банк. Підприємства мають право тримати

в своїх касах готівку в межах лімітів. Ліміти касових залишків за необхідності

протягом року можуть бути переглянуті.

ПОСП «РОСТОК» самостійно визначає

обсяг готівки, що може постійно зберігатися в їхніх касах. Про це ПОСП «РОСТОК»

зобов’язане повідомляти в першому кварталі кожного року установи банків, які їх

обслуговують. У межах цих коштів ПОСП «РОСТОК» здійснює необхідні поточні.

Оскільки ПОСП «РОСТОК» займається виключно виробництвом, переробкою та

реалізацією сільськогосподарської продукції, то не встановлює ліміт каси.

Платіжне доручення — це письмове

доручення власника рахунка перерахувати відповідну суму зі свого рахунка на

рахунок отримувача коштів. Платіжні доручення застосовуються в розрахунках щодо

місцевих, а також міжміських поставок за товари (роботи, послуги). Розрахунки

платіжними дорученнями здійснюються також за нетоварними операціями. Платіжне

доручення банк приймає тільки в межах коштів на розрахунковому рахунку, крім

доручень на перерахування до бюджету сум податків, зборів, обов’язкових

платежів і внесків до державних цільових фондів.

Чек — письмове розпорядження платника

своєму банку сплатити зі свого рахунка пред’явнику чека відповідну грошову

суму. У розрахунках між підприємствами застосовуються розрахункові чеки. Для

отримання готівки з рахунків у банківських установах використовуються грошові

чеки. Розрахунковий чек — це документ стандартної форми з дорученням чекодавця

своєму банкові переказати кошти на рахунок пред’явника чека (отримувача

коштів). Розрахунковий чек, як і платіжне доручення, заповнює платник. Чек передається

платником підприємству — отримувачу платежу безпосередньо під час здійснення

господарської операції.

Платником по чеку завжди є банк або

інша кредитна установа. Право чекодавця — звертатися до банку з вимогою щодо

оплати чека; обов’язок банку — виконати цю вимогу, виходячи з угоди між банком

і клієнтом. Відповідно до чекової угоди клієнту дозволяється використовувати

його власні, а також залучені кошти для оплати своїх чеків. Банк сплачує

готівкою або безготівковим переказом коштів з рахунка чекодавця на рахунок

пред’явника чека. Чек як грошовий документ короткострокової дії не має статусу

законного платіжного засобу. Обіг чеків не регулюється законодавством, а

визначається потребою комерційного обороту. Чекодавець не тільки несе

відповідальність за оплату чека банком-платником, а й зобов’язаний забезпечити

цей платіж, заздалегідь надавши банку необхідні кошти для покриття своїх чеків

(кошти на рахунку чекодавця чи кредит). За видачу чека без покриття чекодавець

несе відповідальність.

Приймання готівки касами підприємств

проводиться за відповідно оформленими (підписаними головним бухгалтером або

особою, ним уповноваженою) прибутковими касовими ордерами. Видача готівки

касами підприємств здійснюється за видатковими касовими ордерами або за належно

оформленими платіжними (розрахунково-платіжними) відомостями [9, с. 217].

Записи до касової книги проводяться

касиром після одержання або видачі грошей за кожним прибутковим касовим ордером

і видатковим документом. Щоденно, наприкінці робочого дня касир виводить

залишок грошей у касі на наступне число і передає до бухгалтерії як звіт.

Контроль за правильним веденням касової книги покладається на головного

бухгалтера підприємства. На кожному підприємстві у встановлені керівником

строки проводиться ревізія каси. Залишок готівки в касі звіряється з даними

обліку за касовою книгою. Усі суб’єкти підприємницької діяльності та установи

банків зобов’язані дотримуватись вимог чинного законодавства щодо відкриття

рахунків. За порушення належних вимог суб’єкти підприємницької діяльності та

комерційні банки несуть відповідальність. Підприємства та їхні відокремлені

підрозділи можуть мати такі рахунки в національній валюті:

·

поточні

рахунки, що відкриваються для зберігання грошових коштів та здійснення всіх

видів банківських операцій;

·

бюджетні,

що відкриваються підприємствам, яким виділяються кошти за рахунок державного

або місцевого бюджетів для цільового їх використання;

·

кредитні,

що відкриваються в будь-якій установі банку, котра має право видавати кредити;

·

депозитні,

що відкриваються між власником рахунка та установою банку на визначений строк.

Для відкриття поточних рахунків ПОСП

«РОСТОК» подає установам банків такі документи:

·

заяву на

відкриття рахунка, підписану керівником та головним бухгалтером;

·

копію

свідоцтва (засвідчену нотаріально) про державну реєстрацію в органі державної

виконавчої влади або іншому органі, уповноваженому здійснювати державну

реєстрацію;

·

копію

статуту (положення), засвідчену нотаріально чи органом реєстрації. Установа

банку, яка відкриває поточний рахунок, робить позначку про відкриття рахунка на

тому примірнику статуту (положення), де стоїть позначка про взяття підприємства

на облік у податковому органі, після чого цей примірник повертається власнику

рахунка;

·

копію

документа, що підтверджує взяття підприємства на податковий облік;

·

картку зі

зразками підписів осіб, яким надано право розпорядження рахунком та підпису

розрахункових документів зі зразком відбитка печатки підприємства;

·

копію

документа про реєстрацію в органах Пенсійного фонду України, засвідчену

нотаріально або органом, що видав відповідний документ.

Розрахункова дисципліна передбачає

зобов«язання суб»єктів господарювання дотримуватися встановлених правил

проведення розрахункових операцій. Платіжна дисципліна передбачає здійснення

підприємствами платежів за фінансовими зобов’язаннями в повному обсязі та у

встановлені строки. За порушення підприємствами розрахунково-платіжної

дисципліни до них можуть бути вжиті санкції. Санкцію в господарських відносинах

слід розглядати як примусову міру покарання, що застосовується за порушення

встановленого порядку здійснення господарсько-фінансової діяльності.

Застосування санкцій спрямовано на зміцнення договірної, кредитної,

розрахункової, фінансової дисципліни і поліпшення роботи економічного суб’єкта.

Залежно від того, які суб’єкти

застосовують санкції, останні поділяються на договірні, банківські (кредитні),

фінансові. Договірні санкції спрямовані на забезпечення повного й безумовного

виконання господарських угод. Такі санкції застосовуються у вигляді сплати

неустойки, яка визначається у відсотках до суми невиконаного зобов’язання.

Банківські (кредитні) санкції застосовуються до підприємств за порушення ними

кредитної дисципліни; за незадовільний стан обліку і звітності; нецільове

використання кредитних ресурсів; порушення планових строків уведення об’єктів,

на які отримано кредит, в експлуатацію; за несвоєчасне повернення отриманих

кредитів [8, с. 72].

Відповідно до Закону «Про

оподаткування прибутку підприємств» платники податку, що не подали або

подали несвоєчасно в податковий орган декларацію про прибуток, розрахунок

податку на прибуток, платіжне доручення на перерахування податку до бюджету,

сплачують штраф у розмірі 10% суми нарахованого податку за кожний випадок

такого порушення. Якщо неподання або несвоєчасне подання цих документів є

наслідком поштової затримки, то фінансові санкції, визначені податковим

органом, будуть застосовані, але платник податку має право оскаржити це рішення

в судовому порядку. Платники податку, що не мають на момент перевірки

податковим органом бухгалтерських звітів та балансів, декларацій та

розрахунків, пов’язаних із нарахуванням та сплатою податку за відповідні

періоди, сплачують штраф у розмірі десяти неоподатковуваних мінімумів доходів

громадян за одноразове порушення.

До адміністративних стягнень належать

конфіскація предмета, грошей, отриманих унаслідок здійснення адміністративного

правопорушення, позбавлення спеціального права, яке надано окремому

громадянину, виправні роботи, адміністративний арешт, попередження тощо.

Так, умисне ухилення від сплати

податку на прибуток, що здійснила посадова особа підприємства, незалежно від

форми його власності, якщо ці дії призвели до ненадходження в бюджет коштів у

значних розмірах, карається виправними роботами строком до двох років або

позбавленням права обіймати певні посади, чи штрафом до трьохсот

неоподатковуваних мінімумів доходів громадян.

6. КРЕДИТУВАННЯ ПІДПРИЄМСТВА

Виникнення і функціонування кредиту

пов’язане з необхідністю забезпечення безперервного процесу відтворення, із

тимчасовим вивільненням коштів у одних підприємствах і появою потреби в них у

інших. При цьому виникнення кредитних відносин зумовлюється не самим фактом

незбігу в часі відвантаження товару і його оплати, а узгодженням між суб’єктами

кредитних відносин умови щодо відстрочки платежу шляхом укладання кредитної

угоди.

У

процесі кредитування підприємств насамперед ураховуються індивідуальні

особливості кругообороту їхніх оборотних коштів. Особливості індивідуального

кругообороту коштів підприємств проявляються у розбіжності в часі між

вивільненням з обороту вартості в грошовій формі та авансуванням коштів у новий

оборот. Такі розбіжності відбуваються, передусім, через сезонність виробництва.

Сезонність

виробництва зумовлює в одні періоди випереджаюче зростання виробничих витрат

порівняно з надходженням коштів і спричиняє додаткову потребу в коштах понад

ті, що є в розпорядженні підприємства. В інші періоди витрати виробництва зменшуються

або зовсім припиняються, збільшується вихід готової продукції та надходження

грошової виручки, частина якої виявляється тимчасово вільною [6, с. 131].

Залежно від мети використання

розрізняють кредити, що спрямовані на фінансування оборотних коштів та основних

засобів. Підприємство має можливість отримувати кредити на придбання

товарно-матеріальних запасів, обладнання, інших активів, розширення та

модернізацію виробничих потужностей, викуп окремих виробничих комплексів або

цілих підприємств. За терміном надання розрізняють короткострокові,

середньострокові, довгострокові кредити.

Надання кредиту здійснюється на

підставі кредитного договору, то в ньому мають зазначатися права та обов’язки

кожної зі сторін та відповідальність за порушення умов угоди.

Приватно-орендне підприємство

«РОСТОК» уклало кредитний договір № 05/05-266 з ЗАТ КБ Приватбанк від 23 травня

2005 року з терміном погашення 20 вересня 2005 року, згідно з яким ЗАТ КБ

Приватбанк надав ПОСП «РОСТОК» кредит у вигляді поновлювальної кредитної лінії

з загальним лімітом 75000 гривень [дод. АЛ]. Кредит надається на наступні цілі:

Закупівлю паливно-мастильних

матеріалів, кормів, ветеринарних препаратів, запасних частин для ремонту

техніки та обладнання, мінеральних добрив, засобів захисту рослин, насіння,

молодняку сільськогосподарських тварин, птиці, яєць для інкубації, запасних

частин для ремонту сільськогосподарської і зрошувальної техніки та обладнання,

енергоносіїв, а також здійснення платежів фінансового лізингу і страхових

платежів.

ПОСП «РОСТОК» зобов’язується:

·

направляти

не менше 100% загального обсягу надходжень від господарської діяльності на

поточний рахунок у ЗАТ КБ Приватбанк, в разі невиконання цієї вимоги ЗАТ КБ

Приватбанк має право підвищувати відсоткову ставку за користування кредитом на

3% річних;

·

проводити

через ЗАТ КБ Приватбанк валютообмінні операції з продажу (купівлі) іноземної

валюти за гривню чи іншу іноземну валюту в повному обсязі за договірним курсом,

що діє в ЗАТ КБ Приватбанк на день проведення валютообмінної операції;

·

в разі

невиконання кредитного договору ЗАТ КБ Приватбанк має право здійснити стягнення

на майно заставодавця і розірвати даний кредитний договір в односторонньому

порядку.

За користування кредитом у період з

дати списання коштів з поточного рахунку до дати погашення кредиту ПОСП

«РОСТОК» сплачує відсотки в розмірі 19% річних. При порушенні будь-яких пунктів

кредитного договору ПОСП «РОСТОК» сплачує банку відсотки за користування

кредитом у розмірі 38% річних від суми залишку непогашеної заборгованості.

Якщо повне погашення кредиту

здійснюється в дату, відміну від дати зазначеної в договорі, то останньою датою

погашення відсотків, нарахованих від попередньої дати погашення до дня

фактичного повного погашення кредиту, є дата фактичного погашення кредиту.

При недостатності в ПОСП «РОСТОК»

коштів для повного виконання зобовязань перед банком за кредитним договором, зобов’язання

по цьому кредитному договору виконуються в наступній послідовності:

1)

сума прострочених

відсотків за користування кредитом;

2)

сума

відсотків за користування кредитом;

3)

сума

винагород;

4)

сума

неустойок;

5)

сума

кредиту.

7. ОЦІНКА ФІНАНСОВОГО СТАНУ

ПІДПРИЄМСТВА

Стійкий фінансовий стан підприємства

формується в процесі всієї його виробничо-господарської діяльності. Тому оцінку

фінансового стану можна об’єктивно здійснити за допомогою системи показників,

що детально й усебічно характеризують господарське становище підприємства.

Метою оцінки фінансового стану

підприємства є пошук резервів підвищення рентабельності виробництва і зміцнення

комерційного розрахунку як основи стабільної роботи підприємства і виконання

ним зобов’язань перед бюджетом, банком та іншими установами.

Основними завданнями аналізу

фінансового стану є:

·

дослідження

рентабельності та фінансової стійкості підприємства;

·

дослідження

ефективності використання майна (капіталу) підприємства, забезпечення

підприємства власними оборотними коштами;

·

об’єктивна

оцінка динаміки та стану ліквідності, платоспроможності та фінансової стійкості

підприємства;

·

оцінка

становища суб’єкта господарювання на фінансовому ринку та кількісна оцінка його

конкурентоспроможності;

·

аналіз

ділової активності підприємства та його становища на ринку цінних паперів;

·

визначення

ефективності використання фінансових ресурсів.

Інформаційною базою для оцінювання

фінансового стану підприємства є дані:

·

балансу

(форма № 1) [дод. Н, П, Р];

·

звіту про

фінансові результати (форма № 2) [дод. С, Т, Ф];

·

звіту про

рух грошових коштів (форма № 3);

·

звіту про

власний капітал (форма № 4);

·

примітки

до фінансової звітності [дод. Ц, АА, АБ];

·

дані

статистичної звітності та оперативні дані.

Розрахуємо показники оцінки майнового

стану ПОСП «РОСТОК».

Сума господарських коштів, що їх

підприємство має у розпорядженні. Цей показник дає загальну вартісну оцінку

активів, які перебувають на балансі підприємства. Зростання цього показника

свідчить про збільшення майнового потенціалу підприємства. ПОСП «РОСТОК» на

кінець 2004 року мало баланс в розмірі 2226,1 тис. грн., на кінець 2005 року – 2467,1

тис. грн., на кінець 2006 року – 908,3 тис. грн. (р. 640 ф.1), тобто за період

2004-2006 років сума господарських коштів, що їх ПОСП «РОСТОК» має у

розпорядженні зменшувалася, що свідчить по негативну тенденцію в діяльності

ПОСП «РОСТОК».

Показник коефіцієнту зносу основних

засобів характеризує частку зношених основних засобів у загальній їх вартості.

Використовується в аналізі для характеристики стану основних засобів. Знос

основних засобів у 2004 році складав 66,9%, у 2005 році – 68,4%, у 2006 році –

90,0%, тобто спостерігається тенденція до зростання зносу основних засобів за

аналізований період, що є позитивною тенденцією для ПОСП «РОСТОК». Окрім того спостерігається

значна тенденція зносу основних засобів, тому ПОСП «РОСТОК» потребує

модернізації основних засобів та їх повного оновлення. Знос розраховується як

відношення суми по р. 032 ф.1 до суми по р. 030 ф.1.

Коефіцієнт придатності вказує ступінь

придатності основних засобів до їх експлуатація. У 2004 році він складав 33,1%,

у 2005 році – 31,6%, у 2006 році – 10,0%, що є незначним показником і вказує на

майже повну зношеність основних засобів та низьку частку придатності основних

засобів. Коефіцієнт придатності розраховується як різниця 1 та коефіцієнта

зносу.

Коефіцієнт оновлення основних засобів

показує, яку частину наявних на кінець звітного періоду основних засобів

становлять нові основні засоби. Для ПОСП «РОСТОК» коефіцієнт оновлення основних

засобів в 2004 році складав 0,9%, в 2005 році – 1,9%, в 2006 році – 0,0%, що

показує динаміку постійного зменшення оновлення основних засобів. Коефіцієнт

оновлення основних засобів розраховується як відношення вартості введених в

експлуатацію основних засобів до суми по р. 030 ф.1.

Коефіцієнт вибуття основних засобів

показує, яка частина основних засобів, з котрими підприємство почало діяльність

у звітному періоді, вибула з причини зносу та з інших причин. ПОСП «РОСТОК»

коефіцієнт вибуття основних засобів в 2004 році складав 5,1%, в 2005 році – 0,0%,

в 2006 році – 67,2%, що показує динаміку збільшення вибуття основних засобів за

період 2004-2006 роки. Високу частку вибуття основних засобів у 2006 року

пояснюється значним зношенням основних засобів ПОСП «РОСТОК».

Коефіцієнт вибуття основних засобів

розраховується як відношення вартості вибулих основних засобів до суми по р.

030 ф.1. Інформація про вартість введених в експлуатацію та виведених з

експлуатації основних запосів береться з Приміток до фінансової звітності.

Дані стосовно майнового стану

підприємства занесемо до табл. 1.

Таблиця 1

Оцінка майнового стану ПОСП «РОСТОК»

період 2004-2006 років

| Показник | Рік | Відхилення (+/-) | ||

| 2004 | 2005 | 2006 | ||

| Сума господарських коштів, що їх підприємство має у розпорядженні, тис. грн. |

2226,1 | 2467,0 | 908,3 | — 1317,8 |

| Коефіцієнт зносу основних засобів, % | 66,9 | 68,4 | 90,0 | +23,1 |

| Коефіцієнт придатності, % | 33,1 | 31,6 | 10,0 | — 23,1 |

| Коефіцієнт оновлення основних засобів, % | 0,9 | 1,9 | 0,0 | — 0,9 |

| Коефіцієнт вибуття основних засобів | 5,1 | 0,0 | 67,2 | +62,1 |

Таким чином, можна зробити висновки,

що за аналізований період спостерігалося зменшення суми господарських коштів,

що їх ПОСП «РОСТОК» має у розпорядженні. Негативною тенденцією господарської

діяльності ПОСП «РОСТОК» є незначна модернізація виробництва та низьке введення

нового обладнання в виробничий процес, про що свідчить зростання коефіцієнту

зносу та зростання коефіцієнту вибуття основних засобів з одночасним зменшенням

коефіцієнтів оновлення та придатності основних засобів [5, с. 76].

Ліквідність балансу — це ступінь

покриття боргових зобов’язань підприємства його активами, строк перетворення

яких у гроші відповідає строку погашення платіжних зобов’язань. Ліквідність

балансу залежить від ступеня відповідності величини наявних платіжних коштів

величині боргових зобов’язань.

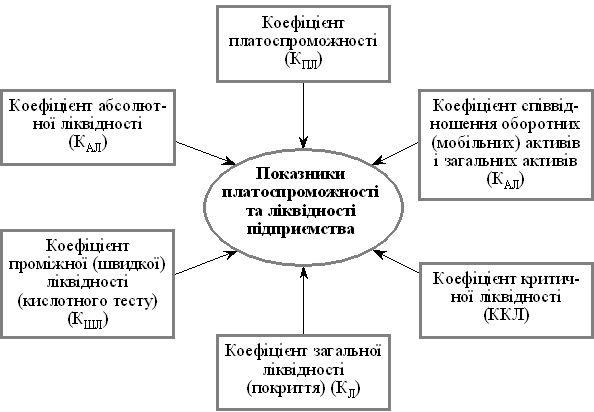

На рис. 6 відображені показники

платоспроможності та ліквідності підприємства.

Рис. 6. Показники

платоспроможності та ліквідності підприємства [4, с. 23]

Аналізуючи ліквідність

підприємства, використовують такі показники:

·

коефіцієнт

абсолютної ліквідності ![]() — визначається відношенням

— визначається відношенням

найбільш ліквідних активів (А1) до поточної кредиторської

заборгованості підприємства (П1 + П2) — (VІ розділ пасиву

балансу):

![]()

Цей коефіцієнт є найбільш жорстким

критерієм платоспроможності й ліквідності підприємства і показує, яку частину

короткострокової заборгованості воно може погасити в поточний момент або

найближчим часом. Для ПОСП «РОСТОК» коефіцієнт абсолютної ліквідності

(платоспроможності) складав у 2004 році складає 1,0%, у 2005 році – 1,2%, у 2006

році – 0,6%, даний показник є нижчим нормативного рівня та має тенденцію до

збільшення і показує, що у разі звернення всіх кредиторів по короткостроковим

зобов’язанням підприємство зможе погасити лише незначну частину поточної

заборгованості. Показник розраховується як відношення (р.230 + р.240 ф.1.) до

р. 620 ф.1.

·

коефіцієнт

швидкої (проміжної, суворої) ліквідності, або коефіцієнт кислотного тесту (Кш.л.)

— обчислюється відношенням суми грошових коштів, короткострокових фінансових

вкладень і дебіторської заборгованості (А1 + А2) до

поточної кредиторської заборгованості (П1 + П2), тобто до

ІV розділу пасиву балансу:

![]()

Коефіцієнт допомагає оцінити

можливість погашення підприємством короткострокових зобов’язань у разі його

критичного стану [2, с. 54]. Теоретичне найнижче значення цього показника — 1,

найвище — 2. Для ПОСП «РОСТОК» коефіцієнт швидкої ліквідності складав у 2004

році складає 1,6%, у 2005 році – 7,6%, у 2006 році – 9,9%, що нижче нормативного

значення та має позитивну тенденцію до збільшення. Показник розраховується як

відношення р.100 ф.1. до р. 620 ф.1.

·

коефіцієнт

покриття (Кп) (загальний коефіцієнт ліквідності, коефіцієнт поточної

ліквідності) — узагальнюючий показник ліквідності. Розраховується відношенням

поточних активів (А1 + А2 + А3)

до поточних зобов’язань (П1 + П2):

![]()

Показник вимірює загальну ліквідність

і показує, якою мірою поточні кредиторські зобов’язання забезпечуються

поточними активами, тобто скільки грошових одиниць поточних активів припадає на

одну грошову одиницю поточних зобов’язань. Теоретичне значення цього показника

— 1,5-2,5. Для ПОСП «РОСТОК» коефіцієнт покриття загальний складав у 2004 році

складає 100,9%, у 2005 році – 117,8%, у 2006 році – 94,6% та мав постійну

тенденцію до зменшення та вказував на негативну тенденцію забезпечення поточних

зобов’язань підприємства оборотними активами ПОСП «РОСТОК. Показник

розраховується як відношення р.260 ф.1. до р. 620 ф.1. Дані стосовно

фінансового стану ПОСП «РОСТОК» показники занесено до табл. 2.

Таблиця 2

Оцінка ліквідності ПОСП «РОСТОК» за

період 2004-2006 років

| Показник | Рік | Відхилення (+/-) | ||

| 2004 | 2005 | 2006 | ||

| Коефіцієнт покриття загальний, % | 1,0 | 1,2 | 0,6 | — 0,4 |

| Коефіцієнт швидкої ліквідності, % | 1,6 | 7,6 | 9,9 | +8,3 |

| Коефіцієнт абсолютної ліквідності, % | 100,9 | 117,8 | 94,6 | — 6,3 |

Таким чином, спостерігається

стабільна тенденція до зниження ліквідності активів ПОСП «РОСТОК», значна їх

частина не відповідає встановленим нормативам, що свідчить про недостатній

запас товарно-матеріальних цінностей та грошових коштів, що пов’язано зі

специфікою галузі та сезонної діяльності підприємства.

Платоспроможність — це можливість

підприємства наявними грошовими ресурсами своєчасно погасити свої строкові

зобов’язання. Коли підприємство має добрий фінансовий стан, воно стійко

платоспроможне, у противному разі воно періодично або постійно

неплатоспроможне.

Величина власного капіталу

характеризує ту частину власного капіталу підприємства, яка є джерелом покриття

поточних активів підприємства (тобто активів, які мають період обороту менше

ніж один рік) [11, с. 38]. У 2004 році за рахунок власного капіталу

покривається 166,9% поточних активів підприємства, у 2005 році – 125,6%, у 2006

році – 20,2%, що показує негативну тенденцію зменшення забезпечення за рахунок

власного капіталу поточних активів підприємства, спостерігається тенденція

забезпечення поточних активів підприємства за рахунок зростання зобов’язань ПОСП

«РОСТОК». Показник розраховується як відношення сум по р. 380 ф. 1 до р. 260

ф.1.

Маневреність грошових коштів ПОСП

«РОСТОК» у 2004 році складає 0,1%, у 2005 році – 0,3%, у 2006 році – 0,2%,

даний показник є нижчим нормативного, що зумовлено специфікою діяльності ПОСП

«РОСТОК» та структурою активів підприємства. Показник розраховується як

відношення (р. 230 + р.240 ф.1.) до р. 380 ф.1.

Частина власних оборотних коштів у

покритті запасів — це вартість запасів, яка покривається власними оборотними

коштами. Рекомендована нижня межа цього показника — 50%, для ПОСП «РОСТОК» частина

власних оборотних коштів у покритті запасів складає у 2004 році – 123,3%, у 2005

році – 444,9%, у 2006 році – 584,5% та має тенденцію до зниження. Показник

розраховується як відношення р.100 ф. до (р. 260 ф.1 – р. 620 ф.1).

Коефіцієнт концентрації власного

капіталу характеризує частку власності самого підприємства у загальній сумі

коштів, інвестованих у його діяльність. Для ПОСП «РОСТОК» коефіцієнт

концентрації власного капіталу складає у 2004 році – 62,7%, у 2005 році – 59,5%,

у 2006 році – 16,1%, тому даний показник має позитивну тенденцію до зростання.

Показник розраховується як відношення

р. 380 ф.1. до р.640 ф.1. Коефіцієнт концентрації залученого (позикового

капіталу) відповідно складає 37,3%, 40,5% та 83,9%. Показник розраховується як

відношення (р. 430+ р.480 + р.620 ф.1.) до р.640 ф.1.

Коефіцієнт фінансової залежності є

оберненим до попереднього показника. Показник розраховується як відношення

р.640 ф.1 до (р. 430+ р.480 + р.620 ф.1.). Для ПОСП «РОСТОК» коефіцієнт

фінансової залежності складає у 2004 році – 268,0%, у 2005 році – 246,9%, у 2006

році – 119,2%, що показує значну фінансову залежність підприємства, оскільки

його діяльність фінансується за рахунок запозичених коштів.

Коефіцієнт маневреності власного

капіталу показує, яка частина власного капіталу використовується для фінансування

поточної діяльності, тобто яку вкладено в оборотні кошти, а яку капіталізовано.

Для ПОСП «РОСТОК» коефіцієнт маневреності власного капіталу складає у 2004 році

– 64,3%, у 2005 році – 56,7%, у 2006 році – 65,3%, що показує позитивну

тенденцію маневреності власного капіталу підприємства. Показник розраховується

як відношення р.260 ф.1. до р. 380 ф.1.

Коефіцієнт довгострокових вкладень

показує, яку частину основних коштів та інших позаоборотних активів

профінансовано зовнішніми інвесторами, тобто яка частина належить їм, а не

власникам підприємства. Для ПОСП «РОСТОК» коефіцієнт довгострокових вкладень

складає у 2004 році – 0,0%, у 2005 році – 0,0%, у 2006 році – 0,0%, що вказує

на те, що за аналізований період підприємство не залучало довгострокових вкладень.

Показник розраховується як відношення р.480 ф.1. до р. 640 ф.1.

Коефіцієнт довгострокового залучення

позикових коштів характеризує структуру капіталу. Для ПОСП «РОСТОК» коефіцієнт

довгострокового залучення позикових коштів складає у 2004 році – 0,0%, у 2005

році – 0,0%, у 2006 році – 0,0%, що , що за аналізований період підприємство не

залучало довгострокових вкладень. Показник розраховується як відношення р.440

ф.1. до р. 640 ф.1.

Дані стосовно фінансового стану

підприємства занесемо до табл. 3.

Таблиця 3

Оцінка майнового стану ПОСП «РОСТОК» за

період 2004-2006 років

| Показник | Рік | Відхилення (+/-) | ||

| 2004 | 2005 | 2006 | ||

| Величина власного капіталу, що покриває активи, % | 166,9 | 125,6 | 20,2 | — 146,7 |

| Маневреність грошових коштів, % | 0,1 | 0,3 | 0,2 | +0,1 |

| Частина власних оборотних коштів у покритті запасів, % |

123,6 | 444,9 | 584,5 | +460,9 |

| Коефіцієнт концентрації власного капіталу, % | 62,7 | 59,5 | 16,1 | — 46,6 |

| Коефіцієнт концентрації залученого (позикового капіталу), % |

37,3 | 40,5 | 83,9 | +46,6 |

| Коефіцієнт фінансової залежності, % | 268,0 | 246,9 | 119,2 | — 148,8 |

| Коефіцієнт маневреності власного капіталу, % | 64,3 | 56,7 | 65,3 | +1,0 |

| Коефіцієнт довгострокових вкладень, % | 0,0 | 0,0 | 0,0 | 0,0 |

| Коефіцієнт довгострокового залучення позикових коштів, % |

0,0 | 0,0 | 0,0 | 0,0 |

Таким чином, проаналізувавши

фінансову стійкість та залежність підприємства можна зробити висновки, що

підприємство є фінансово нестійким та значно залежить від короткострокових

позичальників.

На ПОСП «РОСТОК» згідно Закону

України «Про державну статистику» подається статистична звітність. Відповідно

до Звіту про залишки і використання енергетичних матеріалів та продуктів

перероблення нафти за грудень 2006 року підприємство ПОСП «РОСТОК» до 1 числа

звітного місяця використало 0,4 тис. куб. Метрів природного газу, 0,4 тони бензину

моторного, та дизельного палива, а залишок на кінець місяця складає 0,1 тону

дизельного палива.

Відповідно до форми звітності Основні

економічні показники роботи сільськогосподарського підприємства за 2004-2006

роки в 2004 році було вирощено рослинницької продукції на суму 606,1 тис. грн.,

продукцію тваринництва на 271,5 тис. грн., які реалізовано та отримано дохід у

розмірі відповідно 736,4 тис. грн. та 196,6 тис. грн., при цьому середньорічна

вартість активів підприємства складала 463,7 тис. грн., середньорічна

чисельність працівників – 53, в тому числі 39 працівників в рослинництві та 14 тваринництві

[дод. АВ, АГ, АД]

Станом на січень-грудень 2006 року середньоспискова

чисельність працівників по підприємству становила 50 чоловік, що відображено в

Звіті з праці за аналізований період, фонд оплати праці складав 14,7 тис. грн.

[дод. К].

В Звіті про стан тваринництва на 3

січня 2007 року відображено реалізацію худоби та птиці на забій у живій масі

192 центнери, у тому числі великої рогатої худоби – 141 центнер, свиней – 51

центнери, та надої молока в розмір 1230 центнерів [дод. АЗ].

8. ПРОЦЕС ОПОДАТКУВАННЯ

ПІДПРИЄМСТВА

ПОСП «РОСТОК» як селянське

(фермерське) господарство оподатковується згідно Закону України «Про фіксований

сільськогос-подарський податок». Закон України «Про фіксований сільськогоспо-дарський

податок» визначає механізм справляння фіксованого сільськогоспо-дарського

податку, що сплачується сільськогосподарськими товаровироб-никами у грошовій

формі. Фіксований сільськогосподарський податок — це податок, який не

змінюється протягом визначеного цим Законом терміну і справляється з одиниці

земельної площі.

На протязі 2005 року підприємство

працювало в системі оподаткування на фіксованому податку. За результатами

господарської діяльності за 2005 рік підприємство одержало прибуток 1149 тис.

грн. Дохід від реалізації товарів, робіт, послуг за 2005 рік становить 1432,1

тис. грн., собівартість реалізованої продукції становить 1059,3 тис. грн.

Висока собівартість продукції тваринництва не відповідає у звязку з високим

ростом цін на енергоносії, паливно-мастильні матеріал, запасні частини, мінеральні

добрива, гербіциди.

Фіксований сільськогосподарський

податок сплачується в рахунок таких податків і зборів (обов’язкових платежів):

·

податку

на прибуток підприємств;

·

плати

(податку) за землю;

·

плати за

придбання торгового патенту на здійснення торговельної діяльності;

·

збору за

спеціальне водокористування.

Iнші

податки та збори (обов’язкові платежі), визначені Законом України “Про систему

оподаткування”, сплачуються сільськогосподарськими товаровиробниками в порядку

і розмірах, визначених законодавчими актами України.

Особи

можуть бути зареєстровані як платники ФСП, якщо такі особи є сільськогосподарськими

підприємствами різних організаційно-правових форм, передбачених законами

України, селянські та інші господарства, які займаються виробництвом

(вирощуванням), переробкою та збутом сільськогосподарської продукції, а також

рибницькі, рибальські та риболовецькі господарства, які займаються розведенням,

вирощуванням та виловом риби у внутрішніх водоймах (озерах, ставках та

водосховищах), у яких сума, одержана від реалізації сільськогосподарської

продукції власного виробництва та продуктів її переробки за попередній звітний

(податковий) рік, перевищує 75 відсотків загальної суми валового доходу.

Якщо

особа створюється шляхом злиття, приєднання, поділу (виділу), перетворення або

виділу згідно з відповідними нормами Цивільного кодексу України, то норма щодо

дотримання не менш як 75 відсотків загальної суми валового доходу від

реалізації (поставки) сільськогосподарської продукції (супутніх послуг)

протягом останнього податкового періоду поширюється на:

·

усіх осіб

солідарно, які зливаються або приєднуються;

·

кожну

окрему особу, створену шляхом поділу або виділу;

·

особу,

створену шляхом перетворення.

Особа

знімається з податкової реєстрації як платник ФСП за власною ініціативою, якщо

така особа подає письмову заяву щодо добровільного зняття з такої податкової

реєстрації.

Особа

знімається з податкової реєстрації як платник ФСП за рішенням податкового

органу, якщо:

·

така

особа підпадає під регулювання норм Закону України “Про відновлення

платоспроможності боржника або визнання його банкрутом” ;

·

така

особа ліквідується, у тому числі шляхом злиття, приєднання або перетворення.

Для

отримання реєстрації як платника ФСП особа має подати відповідному податковому

органу документи за переліком, який встановлюється за процедурою, визначеною

законом для подання податкової звітності. Не можуть бути платниками фіксованого

сільськогосподарського податку суб’єкти господарювання, які реалізують

інвестиційні або інноваційні проекти у спеціальних (вільних) економічних зонах,

на територіях пріоритетного розвитку із спеціальним режимом інвестиційної

діяльності, в умовах технологічних парків, реалізують інноваційні проекти

відповідно до Закону України “Про інноваційну діяльність” або зареєстровані

платниками єдиного податку для суб’єктів малого підприємництва.

У

разі, коли у звітному податковому періоді валовий доход від операцій з

реалізації сільськогосподарської продукції власного виробництва та продуктів її

переробки становить менш як 75 відсотків загальної суми валового доходу,

підприємство сплачує податки у наступному звітному періоді на загальних

підставах. Зміна порядку сплати податків і зборів (обов’язкових платежів)

протягом звітного (податкового) року не допускається. Об’єктом оподаткування